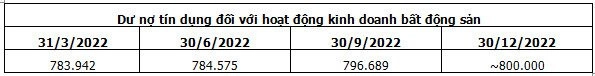

Dư nợ tín dụng đối với kinh doanh bất động sản tại thời điểm cuối năm 2022 là 800.000 tỷ đồng, tăng 100 nghìn tỷ so với cuối năm 2021.

Bộ Xây dựng dẫn số liệu của Ngân hàng Nhà nước (NHNN) cho biết, tính đến 31/12/2022, dư nợ tín dụng đối với hoạt động kinh doanh bất động sản đạt xấp xỉ 800.000 tỷ đồng. Con số này tại thời điểm cuối năm 2021 là xấp xỉ 700.000 tỷ đồng.

Trong đó, dư nợ tín dụng đối với các dự án đầu tư xây dựng khu đô thị, dự án phát triển nhà ở đạt 180.743 tỷ đồng, chiếm tỷ lệ 22,8% tổng dư nợ tín dụng đối với hoạt động kinh doanh bất động sản.

Dư nợ tín dụng đối với các dự án văn phòng (cao ốc) cho thuê đạt 41.815 tỷ đồng, chiếm tỷ lệ 5,3%. Dư nợ tín dụng đối với các dự án xây dựng khu công nghiệp, khu chế xuất đạt 40.149 tỷ đồng, chiếm tỷ lệ 5,1%.

Dư nợ tín dụng đối với các dự án khu du lịch, sinh thái, nghỉ dưỡng đạt 32.660 tỷ đồng, chiếm tỷ lệ 4,1%. Dư nợ tín dụng đối với các dự án nhà hàng, khách sạn đạt 57.539 tỷ đồng, chiếm tỷ lệ 7,24%.

Dư nợ tín dụng đối với cho vay xây dựng, sửa chữa nhà để bán, cho thuê đạt 144.157 tỷ đồng, chiếm 18,16%. Dư nợ tín dụng đối với cho vay mua quyền sử dụng đất đạt 85.199 tỷ đồng, chiếm tỷ lệ 10,7%.

Dư nợ tín dụng đối với đầu tư kinh doanh bất động sản khác đạt 211.452 tỷ đồng, chiếm tỷ lệ 26,6% tổng dư nợ tín dụng đối với hoạt động kinh doanh bất động sản.

Về tình hình phát hành trái phiếu, Bộ Xây dựng cho biết, trong thời gian qua, có một số tổ chức, cá nhân có sai phạm, bị xử lý liên quan đến hoạt động phát hành trái phiếu doanh nghiệp lĩnh vực bất động sản đã ảnh hưởng rất lớn đến thị trường và tâm lý nhà đầu tư. Do vậy các doanh nghiệp bất động sản khó khăn hơn trong việc phát hành trái phiếu tạo nguồn vốn để triển khai thực hiện dự án cũng như cân đối dòng tiền trong hoạt động của doanh nghiệp.

Dẫn báo cáo của Bộ Tài chính, Bộ Xây dựng cho biết tính đến 28/10/2022, khối lượng phát hành trái phiếu doanh nghiệp đạt 328,9 nghìn tỷ đồng, giảm 25,2% so với cùng kỳ năm 2021 và có xu hướng giảm dần qua các quý. Trong đó, các doanh nghiệp bất động sản chiếm 28,87% trong tổng khối lượng phát hành; đứng thứ 2 trong nhóm mua lại trái phiếu trước hạn và chiếm 35,8% (451.159 tỷ đồng) trong tổng khối lượng trái phiếu doanh nghiệp riêng lẻ đang lưu ký tại thời điểm 30/9/2022.

Trong 02 tháng cuối năm 2022, trái phiếu đến hạn của các doanh nghiệp bất động sản chiếm 38,3% tổng giá trị trái phiếu đến hạn, trong đó, 99,6% trái phiếu đáo hạn của các doanh nghiệp bất động sản có tài sản bảo đảm. Trong tháng 12, các doanh nghiệp đã phát hành 1.350 tỷ đồng trái phiếu doanh nghiệp riêng lẻ, trong đó doanh nghiệp bất động sản phát hành 500 tỷ đồng.

Theo số liệu thống kê sơ bộ của Sở Giao dịch chứng khoán Hà Nội, tính đến 25/12/2022, dư nợ trái phiếu doanh nghiệp riêng lẻ khoảng 2 triệu tỷ đồng, trong đó của doanh nghiệp bất động sản là 419 nghìn tỷ đồng (chiếm 33,6%).

Nguồn: Bộ Xây Dựng

Bộ Xây dựng cho biết, trong cuối năm 2022 và thời gian tiếp theo, một số doanh nghiệp còn phải chịu áp lực trả nợ trái phiếu trước hạn cho nhà đầu tư vì nhiều nguyên nhân, trong đó có thay đổi chính sách kiểm soát trái phiếu phát hành của doanh nghiệp.

Trước đó, tại buổi gặp mặt nhân dịp đầu Xuân với Ngành Ngân hàng, Thủ tướng đã chỉ đạo ngành ngân hàng rà soát, điều chỉnh chính sách phù hợp, tháo gỡ khó khăn về tín dụng, nợ xấu, trái phiếu doanh nghiệp, nhà ở xã hội và cho công nhân. Tập trung tháo gỡ khó khăn, thúc đẩy phát triển thị trường bất động sản cả về phía người bán và người mua.

Thủ tướng nhấn mạnh: Tháo gỡ được những khó khăn của thị trường bất động sản sẽ góp phần tháo gỡ được nhiều vấn đề liên quan nợ xấu, trái phiếu doanh nghiệp và sở hữu chéo… Khó khăn là có, nhưng chúng ta không bó tay trước khó khăn, chọn điểm đột phá để thực hiện, Thủ tướng nêu rõ.

Dự kiến trong năm 2023, nhu cầu tín dụng của nhóm khách hàng doanh nghiệp sẽ tích cực nhờ những yếu tố như diễn biến tăng trưởng kinh tế; cơ hội đầu tư, xuất, nhập khẩu thay đổi; nhu cầu đầu tư vào sản xuất kinh doanh, tiêu dùng của khách hàng, chất lượng phục vụ cải thiện và thay đổi lãi suất cho vay của tổ chức tín dụng... Có 3 - 6% tổ chức nhận định nhu cầu tín dụng suy giảm do diễn biến lãi suất và diễn biến thị trường bất động sản.

Mặt bằng rủi ro tín dụng tổng thể được các tổ chức nhận định vẫn tăng ở hầu hết các lĩnh vực nhưng tốc độ tăng đã chậm lại. Rủi ro tín dụng của các khoản vay đầu tư kinh doanh bất động sản có tỷ lệ ngân hàng đánh giá “tăng” cao nhất, tiếp theo là rủi ro tín dụng đầu tư kinh doanh chứng khoán, trong khi rủi ro tín dụng của khoản vay đầu tư ứng dụng công nghệ cao có tỷ lệ đánh giá “tăng” thấp hơn so với các lĩnh vực khác; chỉ riêng các khoản tín dụng phát triển nông, lâm, thủy sản là được nhận định rủi ro giảm trong 6 tháng cuối năm 2022. Các tổ chức tín dụng đánh giá rủi ro tín dụng đối với khoản vay ngắn hạn có tốc độ tăng chậm hơn so với rủi ro tín dụng của khoản vay trung và dài hạn.

Xem thêm: