Dài quá. Nhưng có cảm giác. Anh này đi làm được trả lương rất cao. Hoàn toàn an tâm.(1)

Để mua miếng đất công viên, vợ chồng chúng tôi đã đặt cọc 500 triệu. Chúng tôi phải thanh toán bằng tiền mặt thêm số tiền 7tỷ để đi công chứng vào ngày 22/6/2021. Đó cũng là ngày mà ngân hàng sẽ mở khoản tiền vay cho chị chủ đất, nhưng đóng băng khoản này cho đến khi sổ đỏ được đăng kí sang tên vợ chồng tôi.

Để finance cho việc mua miếng đất công viên, chúng tôi phải bán lô đất khu Một. Chúng tôi đã nhận cọc 600 triệu, và vào ngày 8/6/2021 sẽ nhận thanh toán tiền mặt số tiền 7tỷ4. Số tiền còn lại sẽ được tài trợ bằng khoản vay ngân hàng của người mua, vợ chồng tôi, là người bán, sẽ có số dư tiền gửi tại ngân hàng số tiền tương ứng. Khoản tiền này sẽ bị phong tỏa đóng băng cho tới khi người mua có được sổ đỏ đứng tên họ. Chúng tôi nhận được lãi cho khoản tiền bị đóng băng này, nhưng chúng tôi thoải mái tặng khoản tiền lãi này cho người mua, coi như góp sức cho việc họ cố gắng lo lót giấy tờ thật nhanh.

Đó, chặng đựơc còn lại là như vậy.

******

Toàn bộ những việc phải làm đặt trong bối cảnh dịch bệnh đang tiến triển xấu đi tại Sài Gòn. Số ca nhiễm bắt đầu xuất hiện trở lại trong tháng 4/2021. Ngày 28/4, không có ca nhiễm mới, nhưng ngày hôm sau, 29/4, có 6 ca nhiễm trên phạm vi cả nước. Ngày 30/4, có 7 ca nhiễm. Có những ý kiến e ngại rằng kì nghỉ lễ Quốc khánh và Quốc tế Lao động đông đúc sẽ dễ dẫn đến bệnh dịch bùng phát. Trong giai đoạn này, những câu chuyện tang thương về tình cảnh dịch bệnh bi đát tại Ấn Độ bắt đầu được hé lộ rộng rãi trên media quốc tế (WSJ, Bloomberg) – tôi hầu như không đọc báo chí trong nước nên không có cảm nhận được về độ phủ sóng của độc giả nội địa về những diễn tiến bên ngoài. Những câu chuyện đau lòng về thiếu bình oxy, về thiếu công suất lò thiêu tại quốc gia Nam Á này. (2) Câu chuyện tệ hại tại Ấn Độ còn kéo dài sang suốt tháng Năm, và tháng Sáu.

Trong khi đó, số ca nhiễm của cùng các mốc điểm số nói trên của cả nước đang trở nên ngày càng lo ngại hơn. Thị trường cổ phiếu thì một mực gia tăng. Vào giữa tháng Năm, số ca nhiễm bùng lên tại Bắc Giang. Vào ngày 17/5, cả nước có 181 ca, trong đó hai tỉnh có nhiều ca nhất là Bắc Giang: 97, và Bắc Ninh: 49. Hai tỉnh này nhanh chóng áp dụng những biện pháp hạn chế ngặt nghèo và kiểm soát được dịch bệnh. Tuy nhiên, nếu dịch bệnh có vẻ dịu đi và trong vòng kiểm soát ở miền Bắc, thì miền Nam dịch lại bùng mạnh lên. Ở miền Nam, một chuỗi lây nhiễm bùng phát từ một nhóm tôn giáo. Ngày 25/5, khi VNIndex vựơt lên trên 1300 điểm, cả nước có 444 ca nhiễm mới, tăng lên chóng mặt so với thời gian trước, trong đó chủ yếu là tại Sài Gòn. Trước đây khi dịch bệnh có vài chục ca, như chuỗi lây nhiễm ở Bệnh viện Bạch Mai, chính quyền phản ứng rất nhanh và mạnh, và dịch nhanh chóng đựơc kiểm soát. Bây giờ, khi số ca đã tăng lên đến con số đỏ báo động 444, các biện pháp hạn chế dần dần được tăng cường. Tuy nhiên, số ca không có vẻ gì là dừng lại.

Những lần đến giao dịch đặt cọc của hai lô đất, tất cả đều đeo khẩu trang kín mít. Đeo khẩu trang thế nói chuyện khó bỏ mẹ, nhưng việc phải làm thì phải làm thôi.

******

Có vẻ tình hình dịch bệnh như thế là mọi người đều không yên tâm. Tôi cảm giác không khí trở nên ảm đạm nhanh chóng. Đất cát thì mọi người hạn chế gặp nhau, còn giao dịch gì nữa. Giá vốn dĩ đã có dấu hiệu trầm xuống, trong thời dịch này tôi e là còn mềm xuống hơn nữa.

Chị chủ lô đất công viên hỏi nhà tôi rằng có chuyển thêm cho chị 600 triệu nữa đựoc không, chị cần tiền. Nếu thị trường đang xuống, nhận chuyển thêm thành tổng cộng 1tỷ1 có lẽ yên tâm hơn là chỉ cầm cọc 500 triệu. Nhà tôi nhất trí chuyển thêm cho chị số tiền được yêu cầu.

Một phần vì thị trường có vẻ chùng xuống, ai mà biết người mua có thể có buyer's remorse thế nào. Ngoài ra, ai mà biết đựơc khi dịch bệnh đang lan tràn, chính phủ địa phương có thể hạn chế việc đi lại, đóng cửa các dịch vụ như thế nào. Tôi cố gắng thúc đẩy để hoàn tất giao dịch. Nếu có gì cản trở quá trình giao dịch mà cuối cùng có thể làm giao dịch đổ vỡ, chẳng hạn như: không công chứng được, hay không sang tên đựơc cái lô đất khu Một thì chết dở. Mà quy trình thì có đơn giản đâu, rất nhiều red tape bước nọ bước kia, nộp tiền ở đây, nộp thuế ở kia, chạy ra kìa etc. Cứ mỗi bước có một sự cố nào là chết bỏ mẹ. Việt Nam lúc này đang ngặt ngoèo theo chế độ zero-Covid nên mỗi phòng ban nọ kia có người F0 (người bị nhiễm virus), hoặc F1 (người tiếp xúc gần với người bị nhiễm) là vớ vẩn cả phòng ban đấy phải đóng cửa luôn. Nguy cơ đóng cửa và bị ngừng các thủ tục giao dịch là rất cao. Chả biết phải quantify cái rủi ro này thế nào, nhưng tôi có thể thấy bầu không khí rất hoang mang. It's in the air.

Ngày thứ Hai 31/5/2021, nhà tôi lấy được sổ đỏ của lô đất khu Một, được chuyển tên từ chủ cũ sang tên chúng tôi. Thế là lần đầu tiên tên chúng tôi đựơc in lên trên một quyển sổ đỏ. Nhìn đi nhìn lại thấy cũng háo hức phết, lần đầu tiên chúng tôi chính thức sở hữu một tài sản thực có giá trị lớn mà. Nhưng bây giờ không phải là lúc để trở nên xúc cảm. Đang gấp rút bỏ mẹ.

Tôi nhanh chóng gửi hình quyển sổ cho bạn gái mua đất để đến lượt bạn ấy lại gửi cho ngân hàng bên mua (bạn ấy chọn Vietcombank) để ngân hàng chuẩn bị giấy tờ. Theo đúng như đã đồng ý với nhau, hai bên sẽ làm thủ tục giao dịch công chứng vào ngày 8/6 và hôm đó tôi sẽ nhận số tiền 7tỷ4. Tuy nhiên, nếu đã có sổ đỏ và có sẵn tiền, chúng tôi thực hiện công đoạn này càng sớm càng tốt. Sẽ mất vài ngày để bên ngân hàng làm thủ tục giấy tờ, đại khái họ phải thuê một bên thẩm định giá thứ ba nữa. Chúng tôi thống nhất là sẽ đẩy nhanh việc giao dịch công chứng vào ngày thứ Sáu 4/6/2021, thay vì ngày 8/6 như trước đã hoạch định. Vậy sáng thứ Sáu 4/6/2021 tôi nhận được tiền, đủ để sau đấy finance cho việc giao dịch công chứng cho lô đất công viên là yên chí lớn.

******

Tối thứ Ba 1/6/2021 vợ tôi báo tin: "Thằng đồng nghiệp em nó bị dương tính test nhanh anh ạ. Mấy đồng nghiệp của em cùng tiếp xúc với nó đều đang phải đi test chỗ khác. Nếu nó bị dương tính thì em thành F1 rồi."

Chết bỏ mẹ. Đầu đuôi câu chuyện là bạn gái của bạn trẻ đồng nghiệp vợ tôi bị hắt hơi sổ mũi gì đó. Trong tình hình dịch bệnh lan tràn như thế này, cứ ai hắt hơi sổ mũi là họ lập tức giả thiết rằng có thể mình bị dương tính covid. Thế cho nên cô bé đi test. Nhưng đôi bạn trẻ đi đâu cũng có nhau, nên thằng bé cũng đi test nhanh nốt. Dương tính.

Để cẩn thận hơn, thằng bé đi test lại PCR.

Cầu Chúa thằng bé không bị dương tính. Nó mà dương tính thì vợ tôi thành F1. Hồi này dịch mới chớm, F1 là bị cho đi cách ly hết. Các cơ sở y tế đều không đủ chỗ, nên người ta quây các khu cơ sở quân sự, hay bất kì nơi nào có thể, thành chỗ cách ly tập trung. Tôi có một thằng bạn bị liệt vào dạng F1, khổ thân nó bị đi cách ly ở Củ Chi mất mấy tuần. Nếu thằng bé kia dương tính, vợ tôi F1 sẽ bị đi cách ly mất. Người ta sẽ mang cô ấy đi ngay lập tức.

Nếu vợ tôi bị cách ly, chúng tôi cùng đi kí giấy tờ giao dịch công chứng bán lô đất khu Một thế quái nào được. Tiền trả cho chị chủ đất công viên thế nào? Chuyện gì sẽ xảy ra cho việc giao dịch lô đất khu Một? Chúng tôi không có mặt để giao dịch, như vậy chúng tôi có bị vi phạm nghĩa vụ hợp đồng không? Người mua có thiện chí, nhưng nếu tình hình xấu xảy ra, chúng tôi có bị phạt cọc 600 triệu không? Trong khi đó chúng tôi còn nghĩa vụ tài chính để mua lô đất công viên xấp xỉ 17 tỷ kia nữa?

Thật là như mớ bòng bong. Lo quá. Cầu trời cho thằng bé kia nó âm tính.

Âm tính? Dương tính? Âm tính? Lạy trời, âm tính đi. Nó mà dương tính thì chết bỏ mẹ mất.

******

Sáng hôm sau, lúc 11:51am, ngày 2/6/2021 vợ tôi nhắn tin: "Thằng bé nó có kết quả dương tính. Anh về nhà đi nhé, ngay và luôn. Em là F1, anh là F2 (3). Kinh nghiệm là em sẽ phải đi cách ly rồi đó."

Thằng bé bị dương tính. Điều xấu nhất đã xảy ra.

Thế giới như vỡ vụn trong khoảng khắc tôi nghe được tin này.

Chú thích:

1. Trước tôi cứ viết trật tự ngày tháng theo kiểu của Mỹ, kiểu ngày 22/5 người Việt quen dùng thì tôi viết thành 5/22. Bây giờ tôi chuyển hết thành kiểu của người Việt cho consistent.

2. https://www.wsj.com/articles/indias...cious-yet-spreading-like-wildfire-11619388584

3. Để thực hiện việc track and trace, Việt Nam phân chia dân số theo các nhóm nguy cơ. Người nhiễm bệnh là F0. Người tiếp xúc gần với F0 là F1; vào giữa năm 2021 theo chính sách zero Covid, những người F1 này phải đi cách ly. Những người tiếp xúc gần với F1 là F2. Những người F2 này bị theo dõi, trong trường hợp F1 bị dương tính (trở thành F0), thì có nghĩa những người F2 này đã tiếp xúc gần với ca dương tính, do đó bị nâng hạng lên thành F1, và đến lượt họ sẽ bị đi cách ly. Nếu F1 bị cách ly và được xác nhận là âm tính, thì F1 này sẽ đựơc trả về nhà, và F2 sẽ không bị cơ sự gì. Những điều này là đúng cho ít nhất đến đầu Q3 2021. Sau đó lượng ca nhiễm quá nhiều, và do đó số lượng F1 tăng theo cơ số mũ thừa tương ứng, không còn đủ cơ sở vật lý để host những người bị quarantined này nữa. Số người F1 này sau đó đựơc tự theo dõi tại nhà.

Anh chủ thớt dân chiên chứng chuyên nghiệp mà mấy nay chứng rớt mạnh quá chắc ảnh đang bận bắt đáy

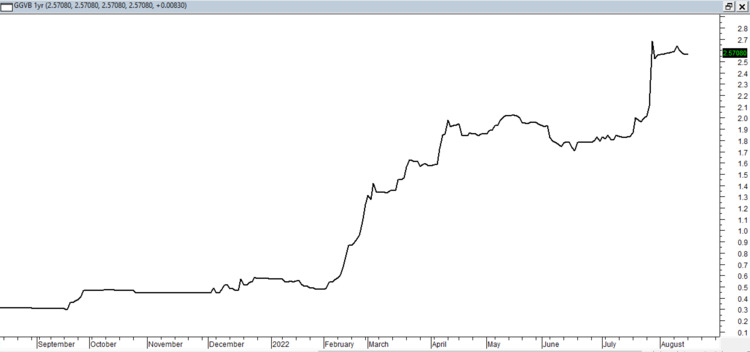

Mấy dòng trên là bài viết cuối cùng của tôi đề cập về global macro vào ngày 28/9/2021, cách đây gần một năm trước. Khi đó, lợi suất trái phiếu 10 năm của Mỹ ở 1.5% (vốn dĩ tăng mạnh chỉ trong vòng một tháng, từ mức 1.1% vào tháng 8/2021), và Jay Powell vẫn còn lải nhải những điều vô nghĩa "transitory". Hiện tại, vào 19/8/2022, yield đã lên 3.0%, và tôi cho rằng nó sẽ thử lại mức đỉnh cao khoảng 3.5% thiết lập vào cuối tháng 6/2022 trong một vài tuần tới. Hiện tại không chắc lắm, nhưng tôi có gut feeling rằng yield sẽ lên cao hơn mức đỉnh này.Với lãi suất ở thị trường nước ngoài thì tôi nghĩ đây đã là đáy rồi. Và các central banks đang trở nên hawkish hơn nhiều so với trước đây. Trong cuộc họp FOMC vào tháng Sáu, Fed ra tín hiệu rằng sẽ tăng lãi suất trong năm 2023, có thể là hai lần. Trong cuộc họp gần nhất (tháng Chín), Fed cho rằng nó sẽ bắt đầu tapering (hiện tại đang mua trái phiếu ở mức $120 tỷ/tháng) và có lẽ sẽ kết thúc vào khoảng giữa năm sau, tức là khoảng tháng Sáu hay tháng Bảy. Thị trừơng cho rằng sau khi tapering xong, Fed sẽ bắt đầu chu kì tăng lãi suất. Một nửa số thành viên của Fed cho rằng sẽ bắt đầu tăng lãi suất vào cuối năm 2022, tức là sớm hơn so với trong cuộc họp trước. Thậm chí nếu so với cuộc họp tháng Ba, tức là mới chỉ nửa năm trước, đa số thành viên đều cho rằng sẽ không tăng lãi suất trước năm 2024. Do đó, các central banks chính đang trở nên gấp rút hơn trong việc thắt chặt tiền tệ, và lãi suất không tăng mới là lạ. Trên thực tế, lợi suất trái phiếu Mỹ 10 năm đã tăng nhanh lên đến khoảng 1.5%. Cách đây một tháng, nó mới chỉ khoảng 1.1%.

P.S: Một trong những ngân hàng ở một quốc gia phát triển đầu tiên tăng lãi suất là Norway. Thường thì chả ai để ý đến Nauy, nhưng lần này thì khác. It means something.

(Hình: Lợi suất trái phiếu 10 năm của Mỹ.)

(Hình: lãi suất mortgage tại Mỹ).

Khi lãi suất tại Mỹ tăng lên, thị trường tất cả các loại tài sản trên toàn thế giới dịch chuyển. Lãi suất mortgage tại Mỹ tăng cuông điền. Thị trường nhà đất tại Mỹ tèo téo teo. Đồng Yên Nhật rơi tự do từ khoảng 100 Yen đổi được $1, về mức khoảng 130 JPY đổi được một đô. Ở Việt Nam, hệ thống ngân hàng dịch chuyển để phân bổ tài sản theo nhân tố thị trường mới, với nhu cầu USD tăng mạnh. SBV phải bán đâu đó quãng 12-13 tỷ đô để đáp ứng nhu cầu của thị trường, và để ổn định tỉ giá. Chủ tịch Fed, bất kì do sự tài năng hay sự ngu xuẩn của người này (do đó có chính sách lãi suất chính xác hay sai lầm) là người có quyền lực lớn thứ hai trên toàn thứ giới này. Người có quyền lực lớn nhất là tổng thống Mỹ, người có khả năng bấm nút phóng tên lửa hạt nhân.

Cũng chả có gì khó để cách đây một năm trước tôi nhìn thấy lãi suất sẽ phải tăng lên. Bây giờ tôi quên phéng cái thought process rồi, hehe, nhưng sau khi kết luận lãi suất sẽ tăng thì tôi chả dại gì mà đi vay nợ với lãi suất thả nổi trong bối cảnh lãi suất sẽ tăng lên cả. Do đó, tôi đã locked-in lãi suất cố định ở 7.8% cho thời hạn 5 năm với Shinhan bank. Lãi suất mà tôi mua ở quanh mức đáy, nhưng cũng chưa phải đáy hẳn (1). Vào ngày 17/6/2022, bạn sales ở Shinhan báo tôi lãi suất tương tự đã tăng lên 9.5%.

Việc làm này của tôi, cũng quá quen thuộc với dân bất động sản, vay lãi suất ở mức thấp, để đầu tư với kì vọng lợi suất cao hơn, được dân trong ngành tài chính gọi là carry trade. Cụ thể trong trường hợp này, tôi vay với chi phí 7.8%. Giá đất ở tôi mua ở giá khoảng 129tr/sqm. Giá đất hiện tại ở mức 160tr/sqm, tương đương với mức tăng khoảng 24%, chỉ mỗi tội là không có thanh khoản, hehe. Nếu tôi cần tiền và phải bán thấp hơn giá thị trường ở giá 140tr/sqm (tương đương với mức tăng khoảng 7.8% từ mức 129tr/sqm) thì tôi sẽ hòa vốn. Cắt đi bán thấp hơn giá thị trường 20 giá từ giá lần chót báo 160 thì chắc là bán được thôi. Còn giá cứ cao hơn mức này, tức là trên 140, thì tôi đang có một thứ gọi là value creation được tạo ra nhờ đầu tư vào các tài sản có mức lợi tức cao hơn mức chi phí vốn.

Một điều tuyệt vời của việc tôi mua bất động sản là việc đa dạng hóa. Người ta nói trong thị trường không có bữa ăn trưa miễn phí - nghĩa là bạn có thêm expected return thì phải phải chấp nhận một rủi ro cao hơn ở đâu đấy - có thể bạn hơi ngốc nghếch nên chưa kịp nghĩ ra. Tuy nhiên, một số thanh niên nói bữa trưa miễn phí duy nhất là đa dạng hóa. Tôi thì không phải dân academic nên không biết thế có đúng lắm không, nhưng tôi phấp phỏng tin rằng đó có phần đúng.

Khoản đầu toi đất của tôi hiện tại đang mark to market có mức return khoảng 24%. Giả dụ chúng ta chiết khấu một mức 10% cho vấn đề thanh khoản đi, gọi là (il)liquidity discount, mức return của hai vợ chồng ngốc nghếch là khoảng 14%. Thị trường cổ cánh mà cả hai vợ chồng chúng tôi là chuyên gia đã rơi như điên

Tài khoản cổ cánh của tôi cũng rớt, nhưng rớt ít hơn thị trường rất nhiều. Người ta khoán tài chảy, chứ tôi mà lơ ngơ thế thì đã không có tiền đi mua đất rồi lên đây mà kể chuyện vui. Tuổi đời của tôi thì ngắn, chứ tuổi nghề của tôi đã được vài trăm năm. Ytd của tôi mất khoảng 9%, một mức drawdown chấp nhận được.

Cơ bản, nhìn tổng thể tài sản thì phần phân bổ sang bất động sản với mức lợi suất 14% (mark to market và đã trừ chiết khấu thanh khoản), còn phần cổ cánh bị âm độ 9%. Do đó, tổng thể tài sản của tôi sẽ bị âm một con số nhỏ hơn mức 9%. Nếu tôi không mua đất mà dồn tất cả tiền vào cổ cánh, mức thiệt hại ytd của tôi có lẽ sẽ lớn hơn 9%. (3)

Cách đây vài tháng, tôi có đi thăm độ hơn một chục công ty bất động sản. Một số công ty lớn có thể kể là Novaland, Hưng Thịnh, cho đến những công ty nho nhỏ như DIG ở Vũng Tàu, Hodeco, rồi An Gia vân vân. Sau khi tổng kết tình hình từ global macro cho đến ngành địa ốc nước nhà, tôi nghĩ tình hình sắp tới như này:

- Lợi suất trái phiếu Mỹ và Châu Âu sẽ tiếp tục tăng tiếp. Lãi suất chưa đạt đỉnh, và có thể sẽ duy trì ở mức cao ở một thời gian dài. Điều đó sẽ ảnh hưởng đến thị trường lãi suất và ngoại hối toàn thế giới. USD sẽ tiếp tục mạnh trong một thời gian khả kiến sắp tới.

- Châu Âu cứt ngựa sẽ toe toét hơn mức bây giờ nhiều, và là cái risk quan trọng mà thị trường chưa price in. Đây là châu lục cứt ngựa sẽ đi vào suy thoái sớm nhất một cách nặng nề, và đau đớn hơn nữa là vào suy thoái mà nó không thể cắt được lãi suất để hỗ trợ nền kinh tế. Có thể khi the shit hits the fan, trong vài tháng tới thị trường sẽ chạy theo những biến cố tại thị trường châu Âu. Còn nhớ các bài viết của tôi về bắt chim bụi rậm? Đây là châu lục ngu xuẩn nhất về mặt hiểu biết tài chính, nơi những nhà đầu tư sẵn sàng mua cái bụi rậm với giá 30 con chim, dù biết rằng có giăng lưới hết cỡ thì cũng chỉ bắt được có 28 con trong cái bụi rậm thôi.

- Xuất khẩu của Việt Nam vào các thị trường nói trên sẽ tèo téo teo, như đang thấy ở các ngành may mặc, đồ gỗ, và dần dần là điện tử (Samsung). Trong hai năm COVID-19 nền kinh tế trong nước đóng cửa hết (và do không làm ăn gì được nên dân tình ầm ầm bỏ tiền vào đất và chứng khoán), một đóng góp quan trọng của dòng tiền vào thị trường bất động sản là từ xuất khẩu, vốn vẫn hoạt động tốt (với mức tăng trưởng đâu đó high-teen). Bây giờ nền kinh tế trong nước đang hồi phục (nên tiền rút bớt khỏi bất động sản và chứng khoán), nhưng xuất khẩu lại kém đi (nên ít có tiền vào bất động sản và chứng khoán), nên tổng hợp lại chắc là dòng tiền vào bất động sản sẽ giảm.

- Chính sách tiền tệ của SBV cùng với một số các chính sách quản lý như Thông tư 153 có xu hướng thắt chặt đối với lĩnh vực bất động sản. Điều này ảnh hưởng đến toàn bộ value chain của bất động sản. Nếu nhìn từ upstream, những công ty bất động sản khó tiếp cận vốn hơn, nên sẽ khó có tiền để mua đất từ nguồn (đền bù cho nông dân) hơn. Nhìn từ downstream, hội đánh bất động sản khó tiếp cận ngân hàng hơn. Do vậy, trên tổng thể cơ bản là dòng tiền vào bất động sản sẽ hạn chế hơn so với trước. Một yếu tố quan trọng là lãi suất đang tăng lên, như thể hiện bằng lợi suất trái phiếu chính phủ Việt Nam:

- Tuy nhiên, thị trường bất động sản sẽ khó mà đổ vỡ như năm 2012, do: lãi suất dù tăng lên nhưng vẫn còn thấp hơn giai đoạn trước rất nhiều, khi mà lãi suất lên tới 25-30%. Ngoài ra cái exposure của banks với bất động sản "có lẽ là" thấp hơn giai đoạn trước.

- Thị trường cổ cánh sẽ đi bằng đít, chắc sẽ chết nặng hơn thị trường bất động sản. Các thanh niên trẻ ngu ngốc ham vào mấy cái bear market rallies chắc sẽ phải đi dọn chuồng xí.

PS: Các bài viết về việc mua đất tôi sẽ viết tiếp. Một trong mục đích tôi viết topic này là để học hỏi về bất động sản từ các bác, và một phần để lưu lại những kỉ niệm, những kinh nghiệm trong quá trình tập tọe đi mua bất động sản. Tuy nhiên, có một số hình ảnh và tin nhắn trên điện thoại cách đây lâu lâu tôi sơ ý xóa mất toàn bộ nên hơi khó tra cứu lại lịch sử.

(1): Sau khi tôi kí hợp đồng vay vài tháng, thì bạn sales báo có một số khoản ưu đãi khiến lẽ ra chúng tôi đã tiết kiệm được độ 300 triệu gì đó, nghĩ thì cũng hơi xót. Nhưng kì thực ai mà timing được đúng đáy thị trường, nên tôi không quan trọng lắm.

(2): https://thanhnien.vn/nguoi-dan-ong-tu-vong-sau-khi-roi-tu-tang-26-cao-oc-o-ha-noi-post1456707.html

(3). Thật ra nhìn như này cũng không chính xác lắm. Tôi mua đất từ tháng 5/2021, có mức lời mark to market (chưa trừ liquidity discount) là 24%. Do đó, phải so mức return của cổ cánh của tôi với cùng giao đoạn, chứ không so ytd như này được.

Chỉnh sửa cuối:

SBV cố gắng ổn định tỷ giá để hỗ trợ xuất khẩu nên bán $ và hút tiền về. Tập trung giải quyết dòng vốn ở thị trường 2 và cố gắng tìm cách nới lỏng thị trường 1 (dù chẳng đc gì). Khống chế tăng trưởng tín dụng ở mức 14%, ko nới room tín dụng vội vàng sợ khơi mào cho cuộc đua lãi suất, tất cả nhằm kìm chế lạm phát. Cái khó cho thị trường bđs hiện tại là dòng tiền, nó bị chặn tứ phía. Ba năm 2019-2020-2021 trái phiếu DN phát hành ào ạt, nay đến thời điểm đáo hạn cũng góp phần gây khó cho thị trường bđs. Luật Đất Đai đang đi vào bàn thảo để có cái mới cho năm sau cũng là cái góp phần làm thị trường bđs ko bình yên.Mấy dòng trên là bài viết cuối cùng của tôi đề cập về global macro vào ngày 28/9/2021, cách đây gần một năm trước. Khi đó, lợi suất trái phiếu 10 năm của Mỹ ở 1.5% (vốn dĩ tăng mạnh chỉ trong vòng một tháng, từ mức 1.1% vào tháng 8/2021), và Jowell vẫn còn lải nhải những điều vô nghĩa "transitory". Hiện tại, vào 19/8/2022, yield đã lên 3.0%, và tôi cho rằng nó sẽ thử lại mức đỉnh cao khoảng 3.5% thiết lập vào cuối tháng 6/2022 trong một vài tuần tới. Hiện tại không chắc lắm, nhưng tôi có gut feeling rằng yield sẽ lên cao hơn mức đỉnh này.

View attachment 2770930

(Hình: Lợi suất trái phiếu 10 năm của Mỹ.)

View attachment 2770959

(Hình: lãi suất mortgage tại Mỹ).

Khi lãi suất tại Mỹ tăng lên, thị trường tất cả các loại tài sản trên toàn thế giới dịch chuyển. Lãi suất mortgage tại Mỹ tăng cuông điền. Thị trường nhà đất tại Mỹ tèo téo teo. Đồng Yên Nhật rơi tự do từ khoảng 100 Yen đổi được $1, về mức khoảng 130 JPY đổi được một đô. Ở Việt Nam, hệ thống ngân hàng dịch chuyển để phân bổ tài sản theo nhân tố thị trường mới, với nhu cầu USD tăng mạnh. SBV phải bán đâu đó quãng 12-13 tỷ đô để đáp ứng nhu cầu của thị trường, và để ổn định tỉ giá. Chủ tịch Fed, bất kì do sự tài năng hay sự ngu xuẩn của người này (do đó có chính sách lãi suất chính xác hay sai lầm) là người có quyền lực lớn thứ hai trên toàn thứ giới này. Người có quyền lực lớn nhất là tổng thống Mỹ, người có khả năng bấm nút phóng tên lửa hạt nhân.

Cũng chả có gì khó để cách đây một năm trước tôi nhìn thấy lãi suất sẽ phải tăng lên. Bây giờ tôi quên phéng cái thought process rồi, hehe, nhưng đại khái tôi chả dại gì mà đi vay nợ với lãi suất thả nổi trong bối cảnh lãi suất sẽ tăng lên cả. Do đó, tôi đã locked-in lãi suất cố định ở 7.8% cho thời hạn 5 năm với Shinhan bank. Lãi suất mà tôi mua ở quanh mức đáy, nhưng cũng chưa phải đáy hẳn (1). Vào ngày 17/6/2022, bạn sales ở Shinhan báo tôi lãi suất tương tự đã tăng lên 9.5%.

Việc làm này của tôi, cũng quá quen thuộc với dân bất động sản, vay lãi suất ở mức thấp, để đầu tư với kì vọng lợi suất cao hơn, được dân trong ngành tài chính gọi là carry trade. Cụ thể trong trường hợp này, tôi vay với chi phí 7.8%. Giá đất ở tôi mua ở giá khoảng 129tr/sqm. Giá đất hiện tại ở mức 160tr/sqm, tương đương với mức tăng khoảng 24%, chỉ mỗi tội là không có thanh khoản, hehe. Nếu tôi cần tiền và phải bán thấp hơn giá thị trường ở giá 140tr/sqm (tương đương với mức tăng khoảng 7.8% từ mức 129tr/sqm) thì tôi sẽ hòa vốn. Cắt đi bán thấp hơn giá thị trường 20 giá từ giá lần chót báo 160 thì chắc là bán được thôi. Còn giá cứ cao hơn mức này, tức là trên 140, thì tôi đang có một thứ gọi là value creation được tạo ra nhờ đầu tư vào các tài sản có mức lợi tức cao hơn mức chi phí vốn.

Một điều tuyệt vời của việc tôi mua bất động sản là việc đa dạng hóa. Người ta nói trong thị trường không có bữa ăn trưa miễn phí - nghĩa là bạn có thêm expected return thì phải phải chấp nhận một rủi ro cao hơn ở đâu đấy - có thể bạn hơi ngốc nghếch nên chưa kịp nghĩ ra. Tuy nhiên, một số thanh niên nói bữa trưa miễn phí duy nhất là đa dạng hóa. Tôi thì không phải dân academic nên không biết thế có đúng lắm không, nhưng tôi phấp phỏng tin rằng đó có phần đúng.

Khoản đầu toi đất của tôi hiện tại đang mark to market có mức return khoảng 24%. Giả dụ chúng ta chiết khấu một mức 10% cho vấn đề thanh khoản đi, gọi là (il)liquidity discount, mức return của hai vợ chồng ngốc nghếch là khoảng 14%. Thị trường cổ cánh mà cả hai vợ chồng chúng tôi là chuyên gia đã rơi như điên) Một số cổ phiếu rơi từ giá độ 100 về 30, mất độ 70%. Nhiều thanh niên trẻ chưa trải sự đời, leverage điên cuồng và chấp nhận mức mất giá này, mất trắng tài sản. Một số thanh niên còn liều lĩnh hơn, cung cấp dịch vụ cho các thanh niên trẻ leverage như này, dân tình gọi là "kho", thậm chí còn khoán tài chảy. Nghe đồn là có một số bạn trẻ cùng cực, biết mình không bao giờ gỡ được số tiền cháy kho, nên đã chọn giải pháp là kết thúc cuộc đời (2).

Tài khoản cổ cánh của tôi cũng rớt, nhưng rớt ít hơn thị trường rất nhiều. Người ta khoán tài chảy, chứ tôi mà lơ ngơ thế thì đã không có tiền đi mua đất rồi lên đây mà kể chuyện vui. Tuổi đời của tôi thì ngắn, chứ tuổi nghề của tôi đã được vài trăm năm. Ytd của tôi mất khoảng 9%, một mất drawdown chấp nhận được.

Cơ bản, nhìn tổng thể tài sản thì phần phân bổ sang bất động sản với mức lợi suất 14% (market to market và đã trừ chiết khấu thanh khoản), còn phần cổ cánh bị âm độ 9%. Do đó, tổng thể tài sản của tôi sẽ bị âm một con số nhỏ hơn mức 9%. Nếu tôi dồn tất cả tiền vào cổ cánh, mức thiệt hại ytd của tôi có lẽ sẽ lớn hơn 9%. (3)

Cách đây vài tháng, tôi có đi thăm độ hơn một chục công ty bất động sản. Một số công ty lớn có thể kể là Novaland, Hưng Thịnh, cho đến những công ty nho nhỏ như DIG ở Vũng Tàu, Hodeco, rồi An Gia vân vân. Sau khi tổng kết tình hình từ global macro cho đến ngành địa ốc nước nhà, tôi nghĩ tình hình sắp tới như này:

- Lợi suất trái phiếu Mỹ và Châu Âu sẽ tiếp tục tăng tiếp. Lãi suất chưa đạt đỉnh, và có thể sẽ duy trì ở mức cao ở một thời gian dài. Điều đó sẽ ảnh hưởng đến thị trường lãi suất và ngoại hối toàn thế giới. USD sẽ tiếp tục mạnh trong một thời gian khả kiến sắp tới.

- Châu Âu cứt ngựa sẽ toe toét hơn mức bây giờ nhiều, và là cái risk quan trọng mà thị trường chưa price in. Đây là châu lục cứt ngựa sẽ đi vào suy thoái sớm nhất một cách nặng nề, và đau đớn hơn nữa là vào suy thoái mà nó không thể cắt được lãi suất để hỗ trợ nền kinh tế. Có thể khi the shit hits the fan, trong vài tháng tới thị trường sẽ chạy theo những biến cố tại thị trường châu Âu. Còn nhớ các bài viết của tôi về bắt chim bụi rậm? Đây là châu lục ngu xuẩn nhất về mặt hiểu biết tài chính, nơi những nhà đầu tư sẵn sàng mua cái bụi rậm với giá 30 con chim, dù biết rằng có giăng lưới hết cỡ thì cũng chỉ bắt được có 28 con trong cái bụi rậm thôi.

- Xuất khẩu của Việt Nam vào các thị trường nói trên sẽ tèo téo teo, như đang thấy ở các ngành may mặc, đồ gỗ, và dần dần là điện tử (Samsung). Trong hai năm COVID-19 nền kinh tế trong nước đóng cửa hết, một đóng góp quan trọng của dòng tiền vào thị trường bất động sản là từ xuất khẩu, vốn vẫn hoạt động tốt (với mức tăng trưởng đâu đó high-teen). Bây giờ nền kinh tế trong nước đang hồi phục, nhưng xuất khẩu lại kém đi, nên chắc là dòng tiền vào bất động sản sẽ giảm.

- Chính sách tiền tệ của SBV cùng với một số các chính sách quản lý như Thông tư 153 có xu hướng thắt chặt đối với lĩnh vực bất động sản. Điều này ảnh hưởng đến toàn bộ value chain của bất động sản. Nếu nhìn từ upstream, những công ty bất động sản khó tiếp cận vốn hơn, nên sẽ khó có tiền để mua đất từ nguồn (đền bù cho nông dân) hơn. Nhìn từ downstream, hội đánh bất động sản khó tiếp cận ngân hàng hơn. Cơ bản là dòng tiền vào bất động sản sẽ hạn chế hơn so với trước. Một yếu tố quan trọng là lãi suất đang tăng lên, như thể hiện bằng lợi suất trái phiếu chính phủ Việt Nam:

View attachment 2770934

- Tuy nhiên, thị trường bất động sản sẽ khó mà đổ vỡ như năm 2012, do: lãi suất dù tăng lên nhưng vẫn còn thấp hơn giai đoạn trước rất nhiều, khi mà lãi suất lên tới 25-30%. Ngoài ra cái exposure của banks với bất động sản "có lẽ là" thấp hơn giai đoạn trước.

- Thị trường cổ cánh sẽ đi bằng đít, chắc sẽ chết nặng hơn thị trường bất động sản. Các thanh niên trẻ ngu ngốc ham vào mấy cái bear market rallies chắc sẽ phải đi dọn chuồng xí.

PS: Các bài viết về việc mua đất tôi sẽ viết tiếp. Một trong mục đích tôi viết topic này là để học hỏi về bất động sản từ các bác, và một phần để lưu lại những kỉ niệm, những kinh nghiệm trong quá trình tập tọe đi mua bất động sản. Tuy nhiên, có một số hình ảnh và tin nhắn trên điện thoại cách đây lâu lâu tôi sơ ý xóa mất toàn bộ nên hơi khó tra cứu lại lịch sử.

(1): Sau khi tôi kí hợp đồng vay vài tháng, thì bạn sales báo có một số khoản ưu đãi khiến lẽ ra chúng tôi đã tiết kiệm được độ 300 triệu gì đó, nghĩ thì cũng hơi xót. Nhưng kì thực ai mà timing được đúng đáy thị trường, nên tôi không quan trọng lắm.

(2): https://thanhnien.vn/nguoi-dan-ong-tu-vong-sau-khi-roi-tu-tang-26-cao-oc-o-ha-noi-post1456707.html

(3). Thật ra nhìn như này cũng không chính xác lắm. Tôi mua đất từ tháng 5/2021, có mức lời market to market (chưa trừ liquidity discount) là 24%. Do đó, phải so mức return của cổ cánh của tôi với cùng giao đoạn, chứ không so ytd như này được.

Quan điểm của mình thì bđs trong vòng 1 năm khó có cửa ngóc đầu. Chứng khoán chắc là te tua hơn.

Chào bác,Mấy dòng trên là bài viết cuối cùng của tôi đề cập về global macro vào ngày 28/9/2021, cách đây gần một năm trước. Khi đó, lợi suất trái phiếu 10 năm của Mỹ ở 1.5% (vốn dĩ tăng mạnh chỉ trong vòng một tháng, từ mức 1.1% vào tháng 8/2021), và Jowell vẫn còn lải nhải những điều vô nghĩa "transitory". Hiện tại, vào 19/8/2022, yield đã lên 3.0%, và tôi cho rằng nó sẽ thử lại mức đỉnh cao khoảng 3.5% thiết lập vào cuối tháng 6/2022 trong một vài tuần tới. Hiện tại không chắc lắm, nhưng tôi có gut feeling rằng yield sẽ lên cao hơn mức đỉnh này.

View attachment 2770930

(Hình: Lợi suất trái phiếu 10 năm của Mỹ.)

View attachment 2770959

(Hình: lãi suất mortgage tại Mỹ).

Khi lãi suất tại Mỹ tăng lên, thị trường tất cả các loại tài sản trên toàn thế giới dịch chuyển. Lãi suất mortgage tại Mỹ tăng cuông điền. Thị trường nhà đất tại Mỹ tèo téo teo. Đồng Yên Nhật rơi tự do từ khoảng 100 Yen đổi được $1, về mức khoảng 130 JPY đổi được một đô. Ở Việt Nam, hệ thống ngân hàng dịch chuyển để phân bổ tài sản theo nhân tố thị trường mới, với nhu cầu USD tăng mạnh. SBV phải bán đâu đó quãng 12-13 tỷ đô để đáp ứng nhu cầu của thị trường, và để ổn định tỉ giá. Chủ tịch Fed, bất kì do sự tài năng hay sự ngu xuẩn của người này (do đó có chính sách lãi suất chính xác hay sai lầm) là người có quyền lực lớn thứ hai trên toàn thứ giới này. Người có quyền lực lớn nhất là tổng thống Mỹ, người có khả năng bấm nút phóng tên lửa hạt nhân.

Cũng chả có gì khó để cách đây một năm trước tôi nhìn thấy lãi suất sẽ phải tăng lên. Bây giờ tôi quên phéng cái thought process rồi, hehe, nhưng sau khi kết luận lãi suất sẽ tăng thì tôi chả dại gì mà đi vay nợ với lãi suất thả nổi trong bối cảnh lãi suất sẽ tăng lên cả. Do đó, tôi đã locked-in lãi suất cố định ở 7.8% cho thời hạn 5 năm với Shinhan bank. Lãi suất mà tôi mua ở quanh mức đáy, nhưng cũng chưa phải đáy hẳn (1). Vào ngày 17/6/2022, bạn sales ở Shinhan báo tôi lãi suất tương tự đã tăng lên 9.5%.

Việc làm này của tôi, cũng quá quen thuộc với dân bất động sản, vay lãi suất ở mức thấp, để đầu tư với kì vọng lợi suất cao hơn, được dân trong ngành tài chính gọi là carry trade. Cụ thể trong trường hợp này, tôi vay với chi phí 7.8%. Giá đất ở tôi mua ở giá khoảng 129tr/sqm. Giá đất hiện tại ở mức 160tr/sqm, tương đương với mức tăng khoảng 24%, chỉ mỗi tội là không có thanh khoản, hehe. Nếu tôi cần tiền và phải bán thấp hơn giá thị trường ở giá 140tr/sqm (tương đương với mức tăng khoảng 7.8% từ mức 129tr/sqm) thì tôi sẽ hòa vốn. Cắt đi bán thấp hơn giá thị trường 20 giá từ giá lần chót báo 160 thì chắc là bán được thôi. Còn giá cứ cao hơn mức này, tức là trên 140, thì tôi đang có một thứ gọi là value creation được tạo ra nhờ đầu tư vào các tài sản có mức lợi tức cao hơn mức chi phí vốn.

Một điều tuyệt vời của việc tôi mua bất động sản là việc đa dạng hóa. Người ta nói trong thị trường không có bữa ăn trưa miễn phí - nghĩa là bạn có thêm expected return thì phải phải chấp nhận một rủi ro cao hơn ở đâu đấy - có thể bạn hơi ngốc nghếch nên chưa kịp nghĩ ra. Tuy nhiên, một số thanh niên nói bữa trưa miễn phí duy nhất là đa dạng hóa. Tôi thì không phải dân academic nên không biết thế có đúng lắm không, nhưng tôi phấp phỏng tin rằng đó có phần đúng.

Khoản đầu toi đất của tôi hiện tại đang mark to market có mức return khoảng 24%. Giả dụ chúng ta chiết khấu một mức 10% cho vấn đề thanh khoản đi, gọi là (il)liquidity discount, mức return của hai vợ chồng ngốc nghếch là khoảng 14%. Thị trường cổ cánh mà cả hai vợ chồng chúng tôi là chuyên gia đã rơi như điên) Một số cổ phiếu rơi từ giá độ 100 về 30, mất độ 70%. Nhiều thanh niên trẻ chưa trải sự đời, leverage điên cuồng và chấp nhận mức mất giá này, mất trắng tài sản. Một số thanh niên còn liều lĩnh hơn, cung cấp dịch vụ cho các thanh niên trẻ leverage như này, dân tình gọi là "kho", thậm chí còn khoán tài chảy. Nghe đồn là có một số bạn trẻ cùng cực, biết mình không bao giờ gỡ được số tiền cháy kho, nên đã chọn giải pháp là kết thúc cuộc đời (2).

Tài khoản cổ cánh của tôi cũng rớt, nhưng rớt ít hơn thị trường rất nhiều. Người ta khoán tài chảy, chứ tôi mà lơ ngơ thế thì đã không có tiền đi mua đất rồi lên đây mà kể chuyện vui. Tuổi đời của tôi thì ngắn, chứ tuổi nghề của tôi đã được vài trăm năm. Ytd của tôi mất khoảng 9%, một mất drawdown chấp nhận được.

Cơ bản, nhìn tổng thể tài sản thì phần phân bổ sang bất động sản với mức lợi suất 14% (market to market và đã trừ chiết khấu thanh khoản), còn phần cổ cánh bị âm độ 9%. Do đó, tổng thể tài sản của tôi sẽ bị âm một con số nhỏ hơn mức 9%. Nếu tôi dồn tất cả tiền vào cổ cánh, mức thiệt hại ytd của tôi có lẽ sẽ lớn hơn 9%. (3)

Cách đây vài tháng, tôi có đi thăm độ hơn một chục công ty bất động sản. Một số công ty lớn có thể kể là Novaland, Hưng Thịnh, cho đến những công ty nho nhỏ như DIG ở Vũng Tàu, Hodeco, rồi An Gia vân vân. Sau khi tổng kết tình hình từ global macro cho đến ngành địa ốc nước nhà, tôi nghĩ tình hình sắp tới như này:

- Lợi suất trái phiếu Mỹ và Châu Âu sẽ tiếp tục tăng tiếp. Lãi suất chưa đạt đỉnh, và có thể sẽ duy trì ở mức cao ở một thời gian dài. Điều đó sẽ ảnh hưởng đến thị trường lãi suất và ngoại hối toàn thế giới. USD sẽ tiếp tục mạnh trong một thời gian khả kiến sắp tới.

- Châu Âu cứt ngựa sẽ toe toét hơn mức bây giờ nhiều, và là cái risk quan trọng mà thị trường chưa price in. Đây là châu lục cứt ngựa sẽ đi vào suy thoái sớm nhất một cách nặng nề, và đau đớn hơn nữa là vào suy thoái mà nó không thể cắt được lãi suất để hỗ trợ nền kinh tế. Có thể khi the shit hits the fan, trong vài tháng tới thị trường sẽ chạy theo những biến cố tại thị trường châu Âu. Còn nhớ các bài viết của tôi về bắt chim bụi rậm? Đây là châu lục ngu xuẩn nhất về mặt hiểu biết tài chính, nơi những nhà đầu tư sẵn sàng mua cái bụi rậm với giá 30 con chim, dù biết rằng có giăng lưới hết cỡ thì cũng chỉ bắt được có 28 con trong cái bụi rậm thôi.

- Xuất khẩu của Việt Nam vào các thị trường nói trên sẽ tèo téo teo, như đang thấy ở các ngành may mặc, đồ gỗ, và dần dần là điện tử (Samsung). Trong hai năm COVID-19 nền kinh tế trong nước đóng cửa hết, một đóng góp quan trọng của dòng tiền vào thị trường bất động sản là từ xuất khẩu, vốn vẫn hoạt động tốt (với mức tăng trưởng đâu đó high-teen). Bây giờ nền kinh tế trong nước đang hồi phục, nhưng xuất khẩu lại kém đi, nên chắc là dòng tiền vào bất động sản sẽ giảm.

- Chính sách tiền tệ của SBV cùng với một số các chính sách quản lý như Thông tư 153 có xu hướng thắt chặt đối với lĩnh vực bất động sản. Điều này ảnh hưởng đến toàn bộ value chain của bất động sản. Nếu nhìn từ upstream, những công ty bất động sản khó tiếp cận vốn hơn, nên sẽ khó có tiền để mua đất từ nguồn (đền bù cho nông dân) hơn. Nhìn từ downstream, hội đánh bất động sản khó tiếp cận ngân hàng hơn. Do vậy, trên tổng thể cơ bản là dòng tiền vào bất động sản sẽ hạn chế hơn so với trước. Một yếu tố quan trọng là lãi suất đang tăng lên, như thể hiện bằng lợi suất trái phiếu chính phủ Việt Nam:

View attachment 2770934

- Tuy nhiên, thị trường bất động sản sẽ khó mà đổ vỡ như năm 2012, do: lãi suất dù tăng lên nhưng vẫn còn thấp hơn giai đoạn trước rất nhiều, khi mà lãi suất lên tới 25-30%. Ngoài ra cái exposure của banks với bất động sản "có lẽ là" thấp hơn giai đoạn trước.

- Thị trường cổ cánh sẽ đi bằng đít, chắc sẽ chết nặng hơn thị trường bất động sản. Các thanh niên trẻ ngu ngốc ham vào mấy cái bear market rallies chắc sẽ phải đi dọn chuồng xí.

PS: Các bài viết về việc mua đất tôi sẽ viết tiếp. Một trong mục đích tôi viết topic này là để học hỏi về bất động sản từ các bác, và một phần để lưu lại những kỉ niệm, những kinh nghiệm trong quá trình tập tọe đi mua bất động sản. Tuy nhiên, có một số hình ảnh và tin nhắn trên điện thoại cách đây lâu lâu tôi sơ ý xóa mất toàn bộ nên hơi khó tra cứu lại lịch sử.

(1): Sau khi tôi kí hợp đồng vay vài tháng, thì bạn sales báo có một số khoản ưu đãi khiến lẽ ra chúng tôi đã tiết kiệm được độ 300 triệu gì đó, nghĩ thì cũng hơi xót. Nhưng kì thực ai mà timing được đúng đáy thị trường, nên tôi không quan trọng lắm.

(2): https://thanhnien.vn/nguoi-dan-ong-tu-vong-sau-khi-roi-tu-tang-26-cao-oc-o-ha-noi-post1456707.html

(3). Thật ra nhìn như này cũng không chính xác lắm. Tôi mua đất từ tháng 5/2021, có mức lời market to market (chưa trừ liquidity discount) là 24%. Do đó, phải so mức return của cổ cánh của tôi với cùng giao đoạn, chứ không so ytd như này được.

Bác cho mình hỏi nhận định của bác về ttck vnam từ 2022-2024

Theo mình còn đợi 1 sóng nâng hạng và nới room bank (trong năm nay), và hầu hết mã tốt đã chiết khấu quá sâu, nhiều mã còn đã break cản vào pha tăng lại từ đáy (dùng eliot phân tích vnindex còn 1 sóng 5 lớn phía trước kéo đến 2024)

về bđs có thể nhờ nới room bank và phát hành lại trái phiếu dễ dàng hơn nên phần tín dụng hy vọng sẽ dễ thở hơn cho bđs từ cuối năm nay. Còn cung vẫn khan hiếm như cũ, mà còn khan hàng hơn vì giờ siết phân lô tách thửa chuyển đổi nên giá ko thể giảm được.

cả bđs và chứng khoán mình thấy đều tiềm ẩn một đại sóng trước mắt nhưng sao nhiều người khá bi quan trong 1-2 năm tới?

cảm ơn bác.

2024 khó mà đoán được. Vì ... xa quá.Chào bác,

Bác cho mình hỏi nhận định của bác về ttck vnam từ 2022-2024

Theo mình còn đợi 1 sóng nâng hạng và nới room bank (trong năm nay), và hầu hết mã tốt đã chiết khấu quá sâu, nhiều mã còn đã break cản vào pha tăng lại từ đáy (dùng eliot phân tích vnindex còn 1 sóng 5 lớn phía trước kéo đến 2024)

về bđs có thể nhờ nới room bank và phát hành lại trái phiếu dễ dàng hơn nên phần tín dụng hy vọng sẽ dễ thở hơn cho bđs từ cuối năm nay. Còn cung vẫn khan hiếm như cũ, mà còn khan hàng hơn vì giờ siết phân lô tách thửa chuyển đổi nên giá ko thể giảm được.

cả bđs và chứng khoán mình thấy đều tiềm ẩn một đại sóng trước mắt nhưng sao nhiều người khá bi quan trong 1-2 năm tới?

cảm ơn bác.

FED vẫn có kế hoạch tăng lãi suất 2 lần trong năm 2023 thì có thể đoán được SBV năm sau xu hướng điều hành sẽ như thế nào.

Chơi chứng hay bđs thì quan tâm đến dòng tiền nhiều hơn để đoán định được thị trường trong tương lai.

Nới room là nới thế nào? Còn được bao nhiêu tiền trong cái chưa nới? Rồi cái gì sẽ chiếm phần lớn trong cái đó. Tự khắc sẽ biết được cái kỳ vọng đặt vào đây sẽ như thế nào.

Nâng hạn thị trường chứng VN. Theo mình thì nó chỉ là đòn gió nhằm nâng niềm tin là chính. Một người ko biết gì về ck phát biểu

Dạ về chứng thì khả năng cao sẽ được nâng , thủ tướng làm cũng khá quyete liệt vụ này, bắt đầu từ những cải tiến nhỏ như giảm thời gian t giao dịch mua bán, giao dịch lô nhỏ hơn để tăng thanh khoản,…2024 khó mà đoán được. Vì ... xa quá.

FED vẫn có kế hoạch tăng lãi suất 2 lần trong năm 2023 thì có thể đoán được SBV năm sau xu hướng điều hành sẽ như thế nào.

Chơi chứng hay bđs thì quan tâm đến dòng tiền nhiều hơn để đoán định được thị trường trong tương lai.

Nới room là nới thế nào? Còn được bao nhiêu tiền trong cái chưa nới? Rồi cái gì sẽ chiếm phần lớn trong cái đó. Tự khắc sẽ biết được cái kỳ vọng đặt vào đây sẽ như thế nào.

Nâng hạn thị trường chứng VN. Theo mình thì nó chỉ là đòn gió nhằm nâng niềm tin là chính. Một người ko biết gì về ck phát biểu

Về bds em ko dám múa rìu trước mặt bác ba ạ! Cũng chỉ đoán già đoán non thôi. Một phần là ls tăng rất chậm không giống động thái hút tiền về. Có thể nhà nước bị áp lực tăng tỉ giá usd thời gian qua nên mới ko mạnh tay bơm tiền, giảm ls được. Mình cũng đã có giải pháp bán usd ổn định tỉ giá trong khi lạm phát tg có khả năng đã chạm đỉnh khi giá dầu giảm sâu. Do vậy fed có tăng cũng khó có thể liên tục tăng 2 đợt tới.

một khi tỷ giá usd/vnd ổn định thì hy vọng nhà nước sẽ mạnh tay giải ngân bơm tiền và giữ ls thấp, cả chứng và bđs sẽ đều dc lợi.

về nới room thì trươcd mắt cod thông tin các bank làm ăn tốt, nợ xấu thấp sẽ đc nới trước (vd vietcombank, mbb). Ko chắc phần nới có chỗ cho bđs nhưng cũng là tín hiệu tốt cho dòng tiền. Bank chạy trước cũng phù hợp với 1 con sóng tăng mới.

Về chứng, mình ko biết gì. ThậtDạ về chứng thì khả năng cao sẽ được nâng , thủ tướng làm cũng khá quyete liệt vụ này, bắt đầu từ những cải tiến nhỏ như giảm thời gian t giao dịch mua bán, giao dịch lô nhỏ hơn để tăng thanh khoản,…

Về bds em ko dám múa rìu trước mặt bác ba ạ! Cũng chỉ đoán già đoán non thôi. Một phần là ls tăng rất chậm không giống động thái hút tiền về. Có thể nhà nước bị áp lực tăng tỉ giá usd thời gian qua nên mới ko mạnh tay bơm tiền, giảm ls được. Mình cũng đã có giải pháp bán usd ổn định tỉ giá trong khi lạm phát tg có khả năng đã chạm đỉnh khi giá dầu giảm sâu. Do vậy fed có tăng cũng khó có thể liên tục tăng 2 đợt tới.

một khi tỷ giá usd/vnd ổn định thì hy vọng nhà nước sẽ mạnh tay giải ngân bơm tiền và giữ ls thấp, cả chứng và bđs sẽ đều dc lợi.

về nới room thì trươcd mắt cod thông tin các bank làm ăn tốt, nợ xấu thấp sẽ đc nới trước (vd vietcombank, mbb). Ko chắc phần nới có chỗ cho bđs nhưng cũng là tín hiệu tốt cho dòng tiền. Bank chạy trước cũng phù hợp với 1 con sóng tăng mới.

Nhưng để nói nâng hạng, phải đợi cơ chế tạo thị trường vốn cho DN đi vào ổn định đã. Ko có chuyện phát hành trái phiếu bát nháo như 3 năm qua. Làm được điều này rồi mới tính đến việc nâng hạng.

Hơn nữa, thập kỷ "tiền rẻ" đã qua rồi, đây là lúc thị trường chứng bước vào giai đoạn khó khăn.

Về lãi suất tăng chậm. Như đã nói ở trên. SBV tập trung giải quyết nguồn vốn ở thị trường 2, ko nới room tín dụng vội vàng, ko tăng lãi suất cơ bản, thì lãi suất ở thị trường 1 tăng chậm là đúng rồi.

Đừng nghĩ nới room tín dụng tại thời điểm này là tốt. Nó sẽ kích hoạt cuộc đua lãi suất ở thị trường 1 ngay tức khắc. Và như vậy, cả bđs và ck càng tèo téo teo

Động thái hút tiền về là do tiền trong các ngân hàng dư thừa, ko cho vay được, buộc phải hút về thôi, ko hút về lạm phát tăng sao. Hơn nữa, là bình ổn tỷ giá thế nên lãi suất liên ngân hàng mới tăng lên 5%, nếu ko hút về lãi suất liên ngân hàng thấp lèo tèo thì sẽ dùng tiền đó đi mua $ mất (lãi suất $ 2%). Như vậy càng gây áp lực lên tỷ giá. Cho nên, cũng đừng nghĩ động thái hút tiền của SBV là tin xấu cho thị trường. Nó góp phần ổn định tỷ giá, giảm áp lực nợ công, cuối cùng là góp phần khống chế lạm phát.

Cách điều hành của SBV thời gian qua và trong ngắn hạn sắp tới với mong muốn kéo dài (gồng) để vượt qua đỉnh lạm phát của thế giới. Khi đó sẽ có chính sách khác.

Cám ơn bác Văn đã vào bình luận. Cái topic Hỏi Xoáy Đáp Xoay về bất động sản của bác đích thực là vàng cho một người không chuyên về bất động sản như tôi có thể học hỏi. Mong bác tiếp tục duy trì phong độ.SBV cố gắng ổn định tỷ giá để hỗ trợ xuất khẩu nên bán $ và hút tiền về. Tập trung giải quyết dòng vốn ở thị trường 2 và cố gắng tìm cách nới lỏng thị trường 1 (dù chẳng đc gì). Khống chế tăng trưởng tín dụng ở mức 14%, ko nới room tín dụng vội vàng sợ khơi mào cho cuộc đua lãi suất, tất cả nhằm kìm chế lạm phát. Cái khó cho thị trường bđs hiện tại là dòng tiền, nó bị chặn tứ phía. Ba năm 2019-2020-2021 trái phiếu DN phát hành ào ạt, nay đến thời điểm đáo hạn cũng góp phần gây khó cho thị trường bđs. Luật Đất Đai đang đi vào bàn thảo để có cái mới cho năm sau cũng là cái góp phần làm thị trường bđs ko bình yên.

Quan điểm của mình thì bđs trong vòng 1 năm khó có cửa ngóc đầu. Chứng khoán chắc là te tua hơn.

Nói chung là tôi đồng tình về các nhận định của bác, trừ một số điểm lặt vặt, hề hề (no offense):

- hỗ trợ tỉ giá không phải là cách để hỗ trợ xuất khẩu. Ngược lại, phá giá một đồng tiền mới là cách hỗ trợ xuất khẩu. Nếu SBV muốn hỗ trợ xuất khẩu, nó đã không bán USD để ổn định tỷ giá. Ví dụ tương đối không chính xác về mặt số má thế này cho dễ hiểu: nếu USDVND = 20,000, một kg cá tra xuất khẩu ở (ví dụ) giá VND30,000/kg sẽ có giá ở thị trường Mỹ là $1.5/kg. Nếu SBV phá giá lên USDVND = 30,000, một kg cá tra sẽ có giá ở thị trương Mỹ là 30,000/30,000= $1/kg. Do đó, người mua ở Mỹ sẽ thấy cá tra từ mức $1.5/kg xuống còn $1/kg, tức là rẻ đi 33% và mắm môi mắm lợi nhẩy vào ăn cá tra của Việt Nam. Do đó, xuất khẩu của Việt Nam được kích thích.

Ở đây, SBV đang tương đối thận trọng với lạm phát, sợ rằng phá giá sẽ mang lại hiệu ứng nhập khẩu lạm phát. Trong trường hợp này, tôi không đồng tình với SBV, cho rằng SBV nên phá giá 2-3% để giảm áp lực. Các đồng tiền trong khu vực hiện đều giảm giá mạnh ytd so với USD, khiến đồng VND vốn bị pegged vào USD trở nên đắt đỏ một cách tương đối. Tôi cho rằng SBV đang lãng phí dự trữ ngoại hối.

- vài hôm trước đây, thị trường đang đồn ầm lên về việc SBV nới room tín dụng, trong đó VCB 5%, và MBB 4%.

Tôi không định nói nhiều về cổ cánh trong này, tuy nhiên cũng thú vị khi biết retail nghĩ gì. Thủ tướng thì biết quái gì về chứng khoán đâu. Người trong ngành góp ý cho SSC và cho MOF mà chuyển biến cực chậm. Vấn đề key trong nâng hạng là FOL. Chừng nào bác thấy foreign room vẫn là 49% thì bác đừng mơ nâng hạng. Nếu FOL nâng mà nhanh và dễ thế thì DC đã không tung ra cái sản phẩm Diamond ETF.Dạ về chứng thì khả năng cao sẽ được nâng , thủ tướng làm cũng khá quyete liệt vụ này, bắt đầu từ những cải tiến nhỏ như giảm thời gian t giao dịch mua bán, giao dịch lô nhỏ hơn để tăng thanh khoản,…

về nới room thì trươcd mắt cod thông tin các bank làm ăn tốt, nợ xấu thấp sẽ đc nới trước (vd vietcombank, mbb). Ko chắc phần nới có chỗ cho bđs nhưng cũng là tín hiệu tốt cho dòng tiền. Bank chạy trước cũng phù hợp với 1 con sóng tăng mới.

Tôi không dùng mấy thứ TA dân tình retail hay dùng đâu, kiểu kiểu Elliot hay RSI MACD gì đó là không bao giờ nhìn. Bác dùng mấy thứ đó thì chúc may mắn.

Tầm nhìn 2022-2024 thì 2023 chắc là sẽ lởm, ít nhất là tới đầu năm. 2024 hơi xa, có lẽ đã tăng trở lại. Tuy nhìn xa là như vậy, nhưng tôi có thể trade ngắn được, may bây giờ có Index futures nên có sai thì cũng dễ sửa hơn.

Cá nhân chia sẻ thì tôi đang bán cổ phiếu để thu tiền về. Tôi sẽ bán thêm dứt điểm trong đầu tuần tới, thậm chí có thể sẽ short futures. Tôi muốn tỷ trọng tôi giữ chỉ còn độ 20% cổ phiếu, vào những mã có dividend yield cao hơn tiết kiệm (khoảng 10% trở lên.)

Chỉnh sửa cuối: