Bác @DigiVirtual viết cặn kẽ, chi tiết hay quá; đoán bác còn trẻ, cỡ U35 mà tài năng thật!

Với nền tảng lý thuyết "equity-is-expensive", tôi không cần phải chờ đợi để kiếm thêm 6 tỷ rồi mua miếng vừa ý. Nếu tôi bỏ số tiền này vào để mua đất, miếng đất chỉ tăng giá 30%. Trong khi đó, nếu tôi dùng số tiền này để đầu tư loại tài sản khác, lợi nhuận của tôi có thể đạt 40%/năm. Tóm lại, tôi nên mua quách bằng tiền đi vay, chừng nào tôi kiếm được lợi nhuận nhiều hơn so với lãi suất đi vay trên số tiền đi vay. Ở đây dựa trên một giả định là đất ở Thạnh Mỹ Lợi tăng giá đều đặn 30% trong các năm tới, và rằng tôi có khả năng tiếp tục đầu tư để sinh lời với lợi nhuận đều đặn 40%/năm. Thú thật là cả hai khả năng đều không dễ xảy ra, nhưng tôi nghĩ chuyện đất tiếp tục tăng gía 30%/năm còn khó xảy ra hơn. (1)

******

Rồi, vậy thì đi tìm hiểu tiếp thôi. Tôi cần biết chi phí vốn vay (lãi suất đi vay từ ngân hàng) là bao nhiêu. Tôi chỉ quan tâm đến vốn vay từ các ngân hàng nước ngoài, vì hai lý do. Thứ nhất, về lãi suất cho vay. Dòng vốn thừa mứa tại các quốc gia mẹ của các ngân hàng này khiến lãi suất cho vay tại đây rẻ hơn, liên quan đến một hoạt động trong ngành tài chính gọi là carry trade. Về cơ bản, carry trade là bạn dùng đồng tiền (vốn) của quốc gia có chi phí thấp và đầu tư vào đồng tiền của một quốc gia khác có lãi suất cao hơn, đồng thời hedge rủi ro tỷ giá. Miễn là chi phí hedge cái FX risk này thấp hơn so với chênh lệnh lợi suất của hai quốc gia, bạn đang tạo ra giá trị. Thứ hai, về tính quản trị (governance). Tôi không tin tưởng bất kì ngân hàng mang quốc tịch Việt Nam nào vì tính quản trị và tuân thủ kém cỏi của lĩnh vực này. Ở đây xin không đi sâu thêm vào chi tiết, nhưng Việt Nam không phải là một quốc gia có lịch sử lâu đời về việc tạo ra và tích lũy tài sản. Hệ lụy của nó là những ngành liên quan đến việc quản lý tài sản, trong đấy có ngân hàng, có trình độ quản lý rất thấp.

Nhưng thôi, bỏ qua tính đa nghi của tôi qua một bên, đây là các dữ liệu. Hong Leung (2) cho vay với lãi suất 7.75% fixed cho ba năm đầu tiên, và đây là kì hạn dài nhất cho mức lãi suất fixed. Sau ba năm này, lãi suất sẽ được thả nổi theo thị trường. Ngân hàng tiếp theo được cân nhắc là UOB, có mức lãi suất fixed 7.99% cho ba năm đầu tiên, sau đó thả nổi. Shinhan offer lãi suất fixed 7.8%/năm cho năm năm đầu tiên, sau đó thả nổi. Tất cả thời hạn các khoản vay đều ở trong khoảng 20-25 năm.

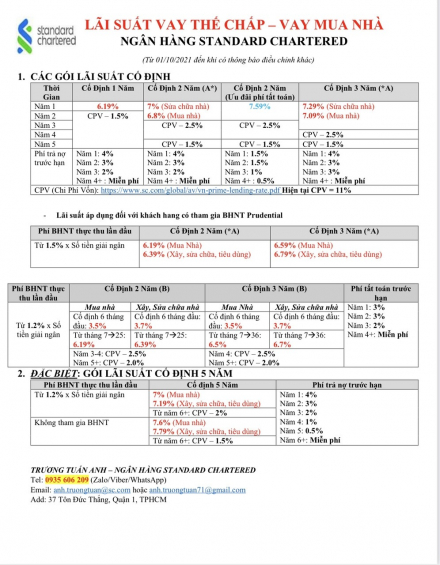

Ở đây cần phải nói về thời hạn khoản vay (maturity). Thông thường, một khoản vay có thời hạn dài sẽ phải có lãi suất cao hơn so với khoản vay thời hạn ngắn, vì tính rủi ro cao hơn. Đồng thời, từ khía đầu tư, một người vay khoản vay có thời hạn càng dài, tính đòn bẩy của anh ta càng cao hơn. Lý do đơn giản là vì trong quá trình vay, số tiền trả lại nợ gốc (principal) được dàn trải ra trong thời gian dài hơn, do đó số tiền trả nợ gốc này thấp hơn. Vì vậy, khoản nợ mà anh ta mang là cao hơn trong một thời gian dài hơn. Vì tôi cho rằng tôi có khả năng đầu tư với lợi suất 40%/năm, nên tôi ưu tiên các khoản vay dài, nếu chừng nào nó không bị tradeoff với lãi suất cao. Theo cách tiếp cận này, lãi suất 7.8%/năm cho fixed năm năm của Shinhan hấp dẫn hơn hẳn mức lãi suất 7.99%/năm fixed ba năm của UOB (lãi suất vừa cao mà thời hạn lại ngắn), và cũng hấp dẫn hơn mức 7.75%/năm fixed ba năm của Hong Leung. Lãi suất của một số ngân hàng nước ngoài khác, ví dụ của StanChart tốt hơn, nhưng ngân hàng này không cho vay mua đất nền. (3)

Nếu nói về chi phí vốn, tôi còn phải so sánh đến một nguồn nữa. Nếu bạn đánh chứng khoán và dùng margin, có nghĩa là bạn vay tiền của các công ty chứng khoán. Các brokers trong nước, nơi nguồn vốn khan hiếm và do đó đắt đỏ, bán cho bạn với mức giá khoảng 12%-14%/năm gì đấy, tùy broker. Những broker nước ngoài, ở những quốc gia có nguồn vốn dồi dào và do đó đòi hỏi lợi suất thấp, bán leverage với giá rẻ hơn, như Mirae Asset ở mức 9.9%, hoặc thậm chí còn có thể negotiable nếu tài sản của bạn vựơt một mức nào đấy. Thay vì vay margin từ broker đánh chứng khoán với chi phí 9.9%, thì tốt hơn là vay ngân hàng ở mức 7.8%/năm, đúng không?

Ở đây còn một yếu tố khác chi phối đến quyết định đi vay của tôi nữa. Vào thời điểm cuối tháng Tư đầu tháng Năm, triển vọng kinh tế thế giới rất lạc quan. Sản xuất tại châu Âu gia tăng liên tục 11 tháng, còn IMF nâng dự báo tăng trưởng của Mỹ năm 2021 từ 4.6% lên 7.0%. Do mọi nơi đều tăng gia sản xuất, giá cả commodities tăng điên cuồng. Giá đồng (know copper? copper has a PhD in economics) phi lên mức khoảng $4.5-4.6/lb, dầu WTI ở mức $70/bbl (so với mức giá âm -$37.6/bbl vào ngày 20 tháng Tư năm 2020). Các nền kinh tế chạy nóng rực, và giá cả đang gia tăng. Thị trường lúc này quan tâm đến lạm phát, và để chống lạm phát, việc đầu tiên phải nghĩ đến là lãi suất sẽ gia tăng.

Tất cả mọi người đều đồng tình rằng lạm phát sẽ gia tăng. Điều không được đồng tình là lạm phát này sẽ là tạm thời, hay dai dẳng. Thị trường lo ngại rằng có thể lạm phát sẽ dai dẳng, còn Fed giữ quan điểm rằng lạm phát chỉ là tạm thời khi nền kinh tế ở trong một giai đoạn gọi là transitory. Mặc cho những điều bất đông này, tôi biết rằng sớm muộn chính sách tiền tệ sẽ phải đảo ngựơc theo hướng thắt chặt lại, lãi suất sẽ tăng lên, và các chính sách hỗ trợ sẽ được rút đi.

Vay tiền ở vào lúc này là tốt nhất khi lãi suất còn chưa tăng. Và lựa chọn tốt nhất là vay với lãi suất fixed càng dài càng tốt.

Tôi lựa chọn vay tiền ở Shinhan với mức lãi suất 7.8% fixed trong thời gian năm năm đầu tiên.

******

Nghĩ lại một lần nữa cho chắc kẻo mình nhầm lẫn ở đâu đấy. Xem nào. Chừng nào tôi có thể đầu tư ở mức cao hơn so với mức lãi ngân hàng thì quyết định này là hợp lý. Con số tương ứng là 40% (lợi nhuận đầu tư) và 7.8% (chi phí vốn vay). Tuyệt vời hơn nữa nếu gía nhà tăng cao hơn so với mức chi phí vốn vay trong biên độ thời gian năm năm đi vay. Tôi không biết gì về bất động sản, nên tôi không chắc đựơc trong vòng một năm hay hai năm, nó có thể tăng được mức 7.8%/năm hay không, nhưng trong dài hạn có lẽ thị trường bất động sản chung chung tăng cao hơn mức này. Nếu tăng giá, tôi sẽ có capital gains từ miếng đất. Nhưng kể cả không có capital gains, nhìn thuần túy từ khía cạnh capital allocation, đi vay tiền để mua đất vẫn hợp lý hơn. Tất nhiên lựa chọn tốt nhất là không mua đất và dùng toàn bộ số tiền đi đầu tư ở lãi suất 40%, nhưng lựa chọn này bị bỏ qua vì vợ chồng tôi đã quyết định đi mua đất để sau xây nhà, thay vì đi thuê hay đi ở nhờ.

Tôi hỏi môi giới về giá đất. Trước đây khoảng một hai tuần miếng đất của tôi có lẽ ở mức khoảng 11.3-11.4 tỷ. Giá thị trường hiện tại (vào cuối tháng Tư) của các mảnh đất khoảng 100 sqm ở mức khoảng 11.5-11.6 tỷ ở khu Một Thạnh Mỹ Lợi. Anh Lê Văn thì bảo miếng của tôi ở giá 12 tỷ, nhưng tôi chiết khấu những điều anh nói đáng kể.

Vậy thôi, quyết định thôi. Tôi sẽ chọn một miếng đất khác vừa ý hơn ở khu trên Thạnh Mỹ Lợi để thực sự ở lâu dài, và bán miếng đất ở khu Một này đi.

Notes:

1. Về mặt nguyên tắc, việc đầu tư vào các tài sản sinh lời cao hơn so với chi phí vốn là cột trụ cho việc tạo ra giá trị. Chừng nào hoạt động phân bổ vốn được thực hiện tạo ra kết quả ROIC > WACC, giá trị sẽ được tăng thêm. Ở đây có câu hỏi, tại sao không đầu tư vào một tài sản có mức lợi suất kì vọng cao nhất, như vậy sẽ có tiềm năng tạo ra giá trị cao hơn? Theo ví dụ thảo luận, nếu có thể đầu tư vào một tài sản A với lợi suất kì vọng 40%/năm, tại sao lại còn đi phân bổ vốn vào đất cát, với mức lợi suất kì vọng thấp hơn? Câu trả lời cho việc này là:

a/ đa dạng hóa danh mục tài sản,

b/ việc sở hữu một căn nhà có những giá trị vô hình khác. Như đã phân tích ở trước với năng lực của người quản lý A, nếu các quyết định được dựa trên thuần túy về mặt tài chính, không nên sở hữu nhà mà chỉ nên đi thuê.

2. Nếu ở trên nói các ngân hàng Việt Nam có tính tuân thủ và quản trị kém, mà ở dưới lại lựa chọn một ngân hàng của Malaysia thì cũng hơi kì cục. Malaysia không bao giờ được coi là một quốc gia có track record tốt về việc này, remember 1MDB?

3. Còn nhớ các nhà bắt chim bụi rậm đến từ châu Âu? Những người này ngu ngốc đến mức mua cái bụi rậm ở giá 30 con chim, để chỉ bắt lại được 25 con. Có nghĩa là họ thu đựơc lợi suất âm. Từ chi phí vốn ở lợi suất âm, người ta có thể bán ở bất kì giá nào mà vẫn có lãi. Đó là lý do tại sao lãi suất cho vay của StanChart thấp hơn cả so với các ngân hàng nước ngoài khác tại Việt Nam.

******

Rồi, vậy thì đi tìm hiểu tiếp thôi. Tôi cần biết chi phí vốn vay (lãi suất đi vay từ ngân hàng) là bao nhiêu. Tôi chỉ quan tâm đến vốn vay từ các ngân hàng nước ngoài, vì hai lý do. Thứ nhất, về lãi suất cho vay. Dòng vốn thừa mứa tại các quốc gia mẹ của các ngân hàng này khiến lãi suất cho vay tại đây rẻ hơn, liên quan đến một hoạt động trong ngành tài chính gọi là carry trade. Về cơ bản, carry trade là bạn dùng đồng tiền (vốn) của quốc gia có chi phí thấp và đầu tư vào đồng tiền của một quốc gia khác có lãi suất cao hơn, đồng thời hedge rủi ro tỷ giá. Miễn là chi phí hedge cái FX risk này thấp hơn so với chênh lệnh lợi suất của hai quốc gia, bạn đang tạo ra giá trị. Thứ hai, về tính quản trị (governance). Tôi không tin tưởng bất kì ngân hàng mang quốc tịch Việt Nam nào vì tính quản trị và tuân thủ kém cỏi của lĩnh vực này. Ở đây xin không đi sâu thêm vào chi tiết, nhưng Việt Nam không phải là một quốc gia có lịch sử lâu đời về việc tạo ra và tích lũy tài sản. Hệ lụy của nó là những ngành liên quan đến việc quản lý tài sản, trong đấy có ngân hàng, có trình độ quản lý rất thấp.

Nhưng thôi, bỏ qua tính đa nghi của tôi qua một bên, đây là các dữ liệu. Hong Leung (2) cho vay với lãi suất 7.75% fixed cho ba năm đầu tiên, và đây là kì hạn dài nhất cho mức lãi suất fixed. Sau ba năm này, lãi suất sẽ được thả nổi theo thị trường. Ngân hàng tiếp theo được cân nhắc là UOB, có mức lãi suất fixed 7.99% cho ba năm đầu tiên, sau đó thả nổi. Shinhan offer lãi suất fixed 7.8%/năm cho năm năm đầu tiên, sau đó thả nổi. Tất cả thời hạn các khoản vay đều ở trong khoảng 20-25 năm.

Ở đây cần phải nói về thời hạn khoản vay (maturity). Thông thường, một khoản vay có thời hạn dài sẽ phải có lãi suất cao hơn so với khoản vay thời hạn ngắn, vì tính rủi ro cao hơn. Đồng thời, từ khía đầu tư, một người vay khoản vay có thời hạn càng dài, tính đòn bẩy của anh ta càng cao hơn. Lý do đơn giản là vì trong quá trình vay, số tiền trả lại nợ gốc (principal) được dàn trải ra trong thời gian dài hơn, do đó số tiền trả nợ gốc này thấp hơn. Vì vậy, khoản nợ mà anh ta mang là cao hơn trong một thời gian dài hơn. Vì tôi cho rằng tôi có khả năng đầu tư với lợi suất 40%/năm, nên tôi ưu tiên các khoản vay dài, nếu chừng nào nó không bị tradeoff với lãi suất cao. Theo cách tiếp cận này, lãi suất 7.8%/năm cho fixed năm năm của Shinhan hấp dẫn hơn hẳn mức lãi suất 7.99%/năm fixed ba năm của UOB (lãi suất vừa cao mà thời hạn lại ngắn), và cũng hấp dẫn hơn mức 7.75%/năm fixed ba năm của Hong Leung. Lãi suất của một số ngân hàng nước ngoài khác, ví dụ của StanChart tốt hơn, nhưng ngân hàng này không cho vay mua đất nền. (3)

Nếu nói về chi phí vốn, tôi còn phải so sánh đến một nguồn nữa. Nếu bạn đánh chứng khoán và dùng margin, có nghĩa là bạn vay tiền của các công ty chứng khoán. Các brokers trong nước, nơi nguồn vốn khan hiếm và do đó đắt đỏ, bán cho bạn với mức giá khoảng 12%-14%/năm gì đấy, tùy broker. Những broker nước ngoài, ở những quốc gia có nguồn vốn dồi dào và do đó đòi hỏi lợi suất thấp, bán leverage với giá rẻ hơn, như Mirae Asset ở mức 9.9%, hoặc thậm chí còn có thể negotiable nếu tài sản của bạn vựơt một mức nào đấy. Thay vì vay margin từ broker đánh chứng khoán với chi phí 9.9%, thì tốt hơn là vay ngân hàng ở mức 7.8%/năm, đúng không?

Ở đây còn một yếu tố khác chi phối đến quyết định đi vay của tôi nữa. Vào thời điểm cuối tháng Tư đầu tháng Năm, triển vọng kinh tế thế giới rất lạc quan. Sản xuất tại châu Âu gia tăng liên tục 11 tháng, còn IMF nâng dự báo tăng trưởng của Mỹ năm 2021 từ 4.6% lên 7.0%. Do mọi nơi đều tăng gia sản xuất, giá cả commodities tăng điên cuồng. Giá đồng (know copper? copper has a PhD in economics) phi lên mức khoảng $4.5-4.6/lb, dầu WTI ở mức $70/bbl (so với mức giá âm -$37.6/bbl vào ngày 20 tháng Tư năm 2020). Các nền kinh tế chạy nóng rực, và giá cả đang gia tăng. Thị trường lúc này quan tâm đến lạm phát, và để chống lạm phát, việc đầu tiên phải nghĩ đến là lãi suất sẽ gia tăng.

Tất cả mọi người đều đồng tình rằng lạm phát sẽ gia tăng. Điều không được đồng tình là lạm phát này sẽ là tạm thời, hay dai dẳng. Thị trường lo ngại rằng có thể lạm phát sẽ dai dẳng, còn Fed giữ quan điểm rằng lạm phát chỉ là tạm thời khi nền kinh tế ở trong một giai đoạn gọi là transitory. Mặc cho những điều bất đông này, tôi biết rằng sớm muộn chính sách tiền tệ sẽ phải đảo ngựơc theo hướng thắt chặt lại, lãi suất sẽ tăng lên, và các chính sách hỗ trợ sẽ được rút đi.

Vay tiền ở vào lúc này là tốt nhất khi lãi suất còn chưa tăng. Và lựa chọn tốt nhất là vay với lãi suất fixed càng dài càng tốt.

Tôi lựa chọn vay tiền ở Shinhan với mức lãi suất 7.8% fixed trong thời gian năm năm đầu tiên.

******

Nghĩ lại một lần nữa cho chắc kẻo mình nhầm lẫn ở đâu đấy. Xem nào. Chừng nào tôi có thể đầu tư ở mức cao hơn so với mức lãi ngân hàng thì quyết định này là hợp lý. Con số tương ứng là 40% (lợi nhuận đầu tư) và 7.8% (chi phí vốn vay). Tuyệt vời hơn nữa nếu gía nhà tăng cao hơn so với mức chi phí vốn vay trong biên độ thời gian năm năm đi vay. Tôi không biết gì về bất động sản, nên tôi không chắc đựơc trong vòng một năm hay hai năm, nó có thể tăng được mức 7.8%/năm hay không, nhưng trong dài hạn có lẽ thị trường bất động sản chung chung tăng cao hơn mức này. Nếu tăng giá, tôi sẽ có capital gains từ miếng đất. Nhưng kể cả không có capital gains, nhìn thuần túy từ khía cạnh capital allocation, đi vay tiền để mua đất vẫn hợp lý hơn. Tất nhiên lựa chọn tốt nhất là không mua đất và dùng toàn bộ số tiền đi đầu tư ở lãi suất 40%, nhưng lựa chọn này bị bỏ qua vì vợ chồng tôi đã quyết định đi mua đất để sau xây nhà, thay vì đi thuê hay đi ở nhờ.

Tôi hỏi môi giới về giá đất. Trước đây khoảng một hai tuần miếng đất của tôi có lẽ ở mức khoảng 11.3-11.4 tỷ. Giá thị trường hiện tại (vào cuối tháng Tư) của các mảnh đất khoảng 100 sqm ở mức khoảng 11.5-11.6 tỷ ở khu Một Thạnh Mỹ Lợi. Anh Lê Văn thì bảo miếng của tôi ở giá 12 tỷ, nhưng tôi chiết khấu những điều anh nói đáng kể.

Vậy thôi, quyết định thôi. Tôi sẽ chọn một miếng đất khác vừa ý hơn ở khu trên Thạnh Mỹ Lợi để thực sự ở lâu dài, và bán miếng đất ở khu Một này đi.

Notes:

1. Về mặt nguyên tắc, việc đầu tư vào các tài sản sinh lời cao hơn so với chi phí vốn là cột trụ cho việc tạo ra giá trị. Chừng nào hoạt động phân bổ vốn được thực hiện tạo ra kết quả ROIC > WACC, giá trị sẽ được tăng thêm. Ở đây có câu hỏi, tại sao không đầu tư vào một tài sản có mức lợi suất kì vọng cao nhất, như vậy sẽ có tiềm năng tạo ra giá trị cao hơn? Theo ví dụ thảo luận, nếu có thể đầu tư vào một tài sản A với lợi suất kì vọng 40%/năm, tại sao lại còn đi phân bổ vốn vào đất cát, với mức lợi suất kì vọng thấp hơn? Câu trả lời cho việc này là:

a/ đa dạng hóa danh mục tài sản,

b/ việc sở hữu một căn nhà có những giá trị vô hình khác. Như đã phân tích ở trước với năng lực của người quản lý A, nếu các quyết định được dựa trên thuần túy về mặt tài chính, không nên sở hữu nhà mà chỉ nên đi thuê.

2. Nếu ở trên nói các ngân hàng Việt Nam có tính tuân thủ và quản trị kém, mà ở dưới lại lựa chọn một ngân hàng của Malaysia thì cũng hơi kì cục. Malaysia không bao giờ được coi là một quốc gia có track record tốt về việc này, remember 1MDB?

3. Còn nhớ các nhà bắt chim bụi rậm đến từ châu Âu? Những người này ngu ngốc đến mức mua cái bụi rậm ở giá 30 con chim, để chỉ bắt lại được 25 con. Có nghĩa là họ thu đựơc lợi suất âm. Từ chi phí vốn ở lợi suất âm, người ta có thể bán ở bất kì giá nào mà vẫn có lãi. Đó là lý do tại sao lãi suất cho vay của StanChart thấp hơn cả so với các ngân hàng nước ngoài khác tại Việt Nam.

Chỉnh sửa cuối:

Hoàn toàn đồng ý với bác về phân tích lãi suất Ngân hàng ở trên, cũng như nhìn nhận xu hướng trong tương lai của đồng tiền. Về lãi suất thì hiện nay ShinhanBank có lẽ là tối ưu nhất về khoản vay trong thời gian dài. Không biết bác nhận định sau dịch này, Lãi suất có giảm xuống nữa không ? và lạm phát có tăng ngay không hay phải sang năm 2022 ?Với nền tảng lý thuyết "equity is expensive", tôi không cần phải chờ đợi để kiếm thêm 6 tỷ rồi mua miếng vừa ý. Nếu tôi bỏ số tiền này vào để mua đất, miếng đất chỉ tăng giá 30%. Trong khi đó, nếu tôi dùng số tiền này để đầu tư loại tài sản khác, lợi nhuận của tôi có thể đạt 40%/năm. Tóm lại, tôi nên mua quách bằng tiền đi vay, chừng nào tôi kiếm được lợi nhuận nhiều hơn so với lãi suất đi vay trên số tiền đi vay. Ở đây dựa trên một giả định là đất ở Thạnh Mỹ Lợi tăng giá đều đặn 30% trong các năm tới, và rằng tôi có khả năng tiếp tục đầu tư để sinh lời với lợi nhuận đều đặn 40%/năm. Thú thật là cả hai khả năng đều không dễ xảy ra, nhưng tôi nghĩ chuyện đất tiếp tục tăng gía 30%/năm còn khó xảy ra hơn. (1)

******

Rồi, vậy thì đi tìm hiểu tiếp thôi. Tôi cần biết chi phí vốn vay (lãi suất đi vay từ ngân hàng) là bao nhiêu. Tôi chỉ quan tâm đến vốn vay từ các ngân hàng nước ngoài, vì hai lý do. Thứ nhất, về lãi suất cho vay. Dòng vốn thừa mứa tại các quốc gia mẹ của các ngân hàng này khiến lãi suất cho vay tại đây rẻ hơn, liên quan đến một hoạt động trong ngành tài chính gọi là carry trade. Về cơ bản, carry trade là bạn dùng đồng tiền (vốn) của quốc gia có chi phí thấp và đầu tư vào đồng tiền của một quốc gia khác có lãi suất cao hơn, đồng thời hedge rủi ro tỷ giá. Miễn là chi phí hedge cái FX risk này thấp hơn so với chênh lệnh tỷ giá, bạn đang tạo ra giá trị. Thứ hai, về tính quản trị (governance). Tôi không tin tưởng bất kì ngân hàng mang quốc tịch Việt Nam nào vì tính quản trị và tuân thủ kém cỏi của lĩnh vực này. Ở đây xin không đi sâu thêm vào chi tiết, nhưng Việt Nam không phải là một quốc gia có lịch sử lâu đời về việc tạo ra và tích lũy tài sản. Hệ lụy của nó là những ngành liên quan đến việc quản lý tài sản này ở trình độ rất thấp.

Nhưng thôi, bỏ qua tính đa nghi của tôi qua một bên, đây là các dữ liệu. Hong Leung (2) cho vay với lãi suất 7.75% fixed cho ba năm đầu tiên, và đây là kì hạn dài nhất cho mức lãi suất fixed. Sau ba năm này, lãi suất sẽ được thả nổi theo thị trường. Ngân hàng tiếp theo được cân nhắc là UOB, có mức lãi suất fixed 7.99% cho ba năm đầu tiên, sau đó thả nổi. Shinhan offer lãi suất fixed 7.8%/năm cho năm năm đầu tiên, sau đó thả nổi. Tất cả thời hạn các khoản vay đều ở trong khoảng 20-25 năm.

Ở đây cần phải nói về thời hạn khoản vay (maturity). Thông thường, một khoản vay có thời hạn dài sẽ phải có lãi suất cao hơn so với khoản vay thời hạn ngắn, vì tính rủi ro cao hơn. Đồng thời, từ khía đầu tư, một người vay khoản vay có thời hạn càng dài, tính đòn bẩy của anh ta càng cao hơn. Lý do đơn giản là vì trong quá trình vay, số tiền trả lại nợ gốc (principal) được dàn trải ra trong thời gian dài hơn, do đó số tiền trả nợ gốc này thấp hơn. Vì vậy, khoản nợ mà anh ta mang là cao hơn trong một thời gian dài hơn. Vì tôi cho rằng tôi có khả năng đầu tư với lợi suất 40%/năm, nên tôi ưu tiên các khoản vay dài, nếu chừng nào nó không bị tradeoff với lãi suất cao. Theo cách tiếp cận này, lãi suất 7.8%/năm cho fixed năm năm của Shinhan hấp dẫn hơn hẳn mức lãi suất 7.99%/năm fixed ba năm của UOB (lãi suất vừa cao mà thời hạn lại ngắn), và cũng hấp dẫn hơn mức 7.75%/năm fixed ba năm của Hong Leung. Lãi suất của một số ngân hàng nước ngoài khác, ví dụ của StanChart tốt hơn, nhưng ngân hàng này không cho vay mua đất nền. (3)

Ở đây còn một yếu tố chi phối đến quyết định đi vay của tôi nữa. Vào thời điểm

cuối tháng Tư đầu tháng Năm, triển vọng kinh tế thế giới rất lạc quan. Sản xuất tại châu Âu gia tăng liên tục 11 tháng, còn IMF nâng dự báo tăng trưởng của Mỹ năm 2021 từ 4.6% lên 7.0%. Do các nền kinh tế tăng gia sản xuất, giá cả commodities tăng điên cuồng. Giá đồng (remember copper? copper has a PhD in economics) phi lên mức khoảng $4.5-4.6/lb, dầu WTI ở mức $70/bbl (so với mức giá âm -$37.6/bbl vào ngày 20 tháng Tư năm 2020). Các nền kinh tế chạy nóng rực, và giá cả đang gia tăng. Thị trường lúc này quan tâm đến lạm phát, và để chống lạm phát, việc đầu tiên phải nghĩ đến là lãi suất sẽ gia tăng.

Tất cả mọi người đều đồng tình rằng lạm phát sẽ gia tăng. Điều không được đồng tình là lạm phát này sẽ là tạm thời, hay dai dẳng. Thị trường lo ngại rằng có thể lạm phát sẽ dai dẳng, còn Fed giữ quan điểm rằng lạm phát chỉ là tạm thời khi nền kinh tế ở trong một giai đoạn gọi là transitory. Mặc cho những điều bất đông này, tôi biết rằng sớm muộn chính sách tiền tệ sẽ phải đảo ngựơc theo hướng thắt chặt lại, lãi suất sẽ tăng lên, và các chính sách hỗ trợ sẽ được rút đi.

Vay tiền ở vào lúc này là tốt nhất khi lãi suất còn chưa tăng.

Tôi lựa chọn vay tiền ở Shinhan với mức lãi suất 7.8% fixed trong thời gian năm năm đầu tiên.

******

Nghĩ lại một lần nữa cho chắc. Chừng nào tôi có thể đầu tư ở mức cao hơn so với mức lãi ngân hàng thì quyết định này là hợp lý. Con số tương ứng là 40% (lợi nhuận đầu tư) và 7.8% (chi phí vốn vay). Tuyệt vời hơn nữa nếu gía nhà tăng cao hơn so với mức chi phí vốn vay trong biên độ thời gian năm năm đi vay. Tôi không biết gì về bất động sản, nên tôi không chắc đựơc trong vòng một năm hay hai năm, nó có thể tăng được mức 7.8%/năm hay không, nhưng trong dài hạn có lẽ thị trường bất động sản chung chung tăng cao hơn mức này. Nếu tăng giá, tôi sẽ có capital gains từ miếng đất. Nhưng kể cả không có capital gains, nhìn thuần túy từ khía cạnh capital allocation, đi vay tiền để mua đất vẫn hợp lý hơn. Tất nhiên lựa chọn tốt nhất là không mua đất và dùng toàn bộ số tiền đi đầu tư ở lãi suất 40%, nhưng tôi bỏ qua lựa chọn này vì tính đến việc diversification, và về tính hấp dẫn của việc sở hữu một căn nhà, thay vì đi thuê hay đi ở nhờ.

Tôi hỏi môi giới về giá đất. Trước đây khoảng một hai tuần miếng đất của tôi có lẽ ở mức khoảng 11.3-11.4 tỷ. Giá thị trường hiện tại (vào cuối tháng Tư) của các mảnh đất khoảng 100 sqm ở mức khoảng 11.5-11.6 tỷ ở khu Một Thạnh Mỹ Lợi. Anh Lê Văn thì bảo miếng của tôi ở giá 12 tỷ, nhưng tôi chiết khấu những điều anh nói đáng kể.

Vậy thôi, quyết định thôi. Tôi sẽ chọn một miếng đất khác vừa ý hơn ở khu trên Thạnh Mỹ Lợi để thực sự ở lâu dài, và bán miếng đất ở khu Một này đi.

Notes:

1. Về mặt nguyên tắc, việc đầu tư vào các tài sản sinh lời cao hơn so với chi phí vốn là cột trụ cho việc tạo ra giá trị. Chừng nào hoạt động phân bổ vốn được thực hiện tạo ra kết quả ROIC > WACC, giá trị sẽ được tăng thêm. Ở đây có câu hỏi, tại sao không đầu tư vào một tài sản có mức lợi suất kì vọng cao nhất, như vậy sẽ có tiềm năng tạo ra giá trị cao hơn? Theo ví dụ thảo luận, nếu có thể đầu tư vào một tài sản A với lợi suất kì vọng 40%/năm, tại sao lại còn đi phân bổ vốn vào đất cát, với mức lợi suất kì vọng thấp hơn? Câu trả lời cho việc này là:

a/ đa dạng hóa danh mục tài sản,

b/ việc sở hữu một căn nhà có những giá trị vô hình khác. Như đã phân tích ở trước với năng lực của người quản lý A, nếu các quyết định được dựa trên thuần túy về mặt tài chính, không nên sở hữu nhà mà chỉ nên đi thuê.

2. Nếu ở trên nói các ngân hàng Việt Nam có tính tuân thủ và quản trị kém, mà ở dưới lại lựa chọn một ngân hàng của Malaysia thì cũng hơi kì cục. Malaysia không bao giờ được coi là một quốc gia có track record tốt về việc này, remember 1MDB?

3. Còn nhớ các nhà bắt chim bụi rậm đến từ châu Âu? Những người này ngu ngốc đến mức mua cái bụi rậm ở giá 30 con chim, để chỉ bắt lại được 25 con. Có nghĩa là họ thu đựơc lợi suất âm. Từ chi phí vốn ở lợi suất âm, người ta có thể bán ở bất kì giá nào mà vẫn có lãi. Đó là lý do tại sao lãi suất cho vay của StanChart thấp hơn cả so với các ngân hàng nước ngoài khác tại Việt Nam.

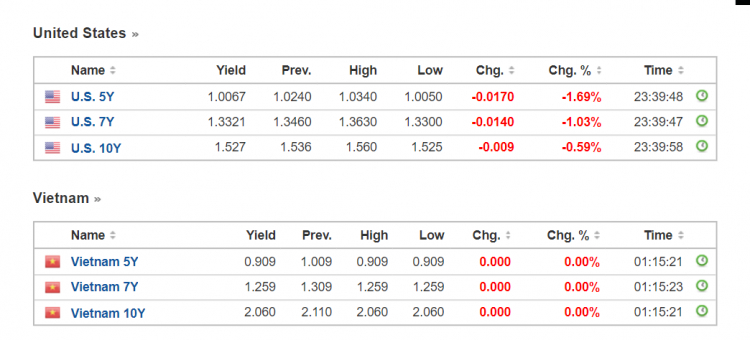

Với lãi suất ở thị trường nước ngoài thì tôi nghĩ đây đã là đáy rồi. Và các central banks đang trở nên hawkish hơn nhiều so với trước đây. Trong cuộc họp FOMC vào tháng Sáu, Fed ra tín hiệu rằng sẽ tăng lãi suất trong năm 2023, có thể là hai lần. Trong cuộc họp gần nhất (tháng Chín), Fed cho rằng nó sẽ bắt đầu tapering (hiện tại đang mua trái phiếu ở mức $120 tỷ/tháng) và có lẽ sẽ kết thúc vào khoảng giữa năm sau, tức là khoảng tháng Sáu hay tháng Bảy. Thị trừơng cho rằng sau khi tapering xong, Fed sẽ bắt đầu chu kì tăng lãi suất. Một nửa số thành viên của Fed cho rằng sẽ bắt đầu tăng lãi suất vào cuối năm 2022, tức là sớm hơn so với trong cuộc họp trước. Thậm chí nếu so với cuộc họp tháng Ba, tức là mới chỉ nửa năm trước, đa số thành viên đều cho rằng sẽ không tăng lãi suất trước năm 2024. Do đó, các central banks chính đang trở nên gấp rút hơn trong việc thắt chặt tiền tệ, và lãi suất không tăng mới là lạ. Trên thực tế, lợi suất trái phiếu Mỹ 10 năm đã tăng nhanh lên đến khoảng 1.5%. Cách đây một tháng, nó mới chỉ khoảng 1.1%.Hoàn toàn đồng ý với bác về phân tích lãi suất Ngân hàng ở trên, cũng như nhìn nhận xu hướng trong tương lai của đồng tiền. Về lãi suất thì hiện nay ShinhanBank có lẽ là tối ưu nhất về khoản vay trong thời gian dài. Không biết bác nhận định sau dịch này, Lãi suất có giảm xuống nữa không ? và lạm phát có tăng ngay không hay phải sang năm 2022 ?

Tôi không để ý lắm đến lãi suất ở các ngân hàng trong nước, vì giá cao hơn hẳn nên không phải là đối tựơng quan tâm. Ngoài ra, tôi cũng không quan trọng lắm đến việc timing một vài tháng, với tôi thì chuyện này lệch đi vài tháng cũng không sao cả, đằng nào lãi suất của Shinhan cũng thấp hơn hẳn. Nếu bạn cố gắng timing, có thể bạn chịu rủi ro vì khả năng lãi suất tăng cao hơn nhiều so với khả năng nó nhích xuống một xíu nữa. Nói cách khác, cái risk/reward không tốt cho việc timing.

Nền kinh tế mình hơi phọt phẹt vì tỉ lệ vaccination rate thấp quá, hơi tí là phải lockdown lên lockdown xuống nên dân tình không làm ăn được gì. Nếu tình hình phọt phẹt này còn diễn ra dài, không ai dám đầu tư lớn trong bối cảnh uncertain như vậy cả, nên có lẽ nhu cầu tín dụng sẽ thấp trong một thời gian nào đó, cho đến khi tình hình rõ ràng hơn (ie. tỷ lệ vaccinated cao hơn). Trong vài tháng vừa qua, chả ai có nhu cầu vay tiền gì, vì doanh nghiệp thì đóng cửa dừng sản xuất, dân bất động sản thì không mua bán được gì, nên ngân hàng còn mỗi cửa cho hội công ty chứng khoán vay và theo tôi được nghe nói thì họ tìm cách lách luật để cho nhóm này vay thật nhiều.

Nếu kinh tế phọt phẹt, lãi suất của các ngân hàng trong nước Việt Nam có lẽ sẽ tăng, nhưng chậm hơn vì kinh tế phọt phẹt thì lấy đâu ra cầu tín dụng, trừ cho hội đánh bạc chứng khoán. Nếu không tăng, Việt Nam sẽ là một ngoại lệ hiếm hoi. Ngoại lệ còn lại là CB Thổ Nhĩ Kì, vừa mới giảm lãi suất, trong một động thái phi thị trường vì Thống đốc Ngân hàng nước này vừa bị đuổi việc vì cái tội không cắt lãi suất. Ông Thống đốc sau lên loe ngoe đi cắt lãi suất ngay.

P.S: Một trong những ngân hàng ở một quốc gia phát triển đầu tiên tăng lãi suất là Norway. Thường thì chả ai để ý đến Nauy, nhưng lần này thì khác. It means something.

Chỉnh sửa cuối:

Cảm ơn bác về phân tích rất chi tiết của bác, cho em hỏi thêm là nếu như lãi suất không giảm hoặc tăng trong thời gian tới theo xu hướng thế giới, thì đồng nghĩa với việc là Nhà nước chấp nhận cho việc sản xuất, kinh doanh, BDS sẽ tạm thời giảm nhiệt về quy mô, trừ anh CK là được bơm tiền (do lách luật kiểu gì đấy) phải không ạ ? Em dân ngoài ngành tài chính, nên kiến thức và tầm nhìn hạn hẹp, nếu có gì sai về cơ bản mong bác chỉ giáo !Với lãi suất ở thị trường nước ngoài thì tôi nghĩ đây đã là đáy rồi. Và các central banks đang trở nên hawkish hơn nhiều so với trước đây. Trong cuộc họp FOMC vào tháng Sáu, Fed ra tín hiệu rằng sẽ tăng lãi suất trong năm 2023, có thể là hai lần. Trong cuộc họp gần nhất (tháng Chín), Fed cho rằng nó sẽ bắt đầu tapering (hiện tại đang mua trái phiếu ở mức $120 tỷ/tháng) và có lẽ sẽ kết thúc vào khoảng giữa năm sau, tức là khoảng tháng Sáu hay tháng Bảy. Thị trừơng cho rằng sau khi tapering xong, Fed sẽ bắt đầu chu kì tăng lãi suất. Một nửa số thành viên của Fed cho rằng sẽ tăng lãi suất vào cuối năm 2022, tức là sớm hơn so với trong cuộc họp trước. Thậm chí nếu so với cuộc họp tháng Ba, tức là mới chỉ nửa năm trước, đa số thành viên đều cho rằng sẽ không tăng lãi suất trước năm 2024. Do đó, các central banks chính đang trở nên gấp rút hơn trong việc thắt chặt tiền tệ, và lãi suất không tăng mới là lạ. Trên thực tế, lợi suất trái phiếu Mỹ 10 năm đã tăng nhanh lên đến khoảng 1.5%. Cách đây một tháng, nó mới chỉ khoảng 1.1%.

Tôi không để ý lắm đến lãi suất ở các ngân hàng trong nước, vì giá cao hơn hẳn nên không phải là đối tựơng quan tâm. Ngoài ra, tôi cũng không quan trọng lắm đến việc timing một vài tháng, với tôi thì chuyện này lệch đi vài tháng cũng không sao cả, đằng nào lãi suất của Shinhan cũng thấp hơn hẳn. Nếu bạn cố gắng timing, có thể bạn chịu rủi ro vì khả năng lãi suất tăng cao hơn nhiều so với khả năng nó nhích xuống một xíu nữa. Nói cách khác, cái risk/reward không tốt cho việc timing.

Nền kinh tế mình hơi phọt phẹt vì tỉ lệ vaccination rate thấp quá, hơi tí là phải lockdown lên lockdown xuống nên dân tình không làm ăn được gì. Nếu tình hình phọt phẹt này còn diễn ra dài, không ai dám đầu tư lớn trong bối cảnh uncertain như vậy cả, nên có lẽ nhu cầu tín dụng sẽ thấp trong một thời gian nào đó, cho đến khi tình hình rõ ràng hơn (ie. tỷ lệ vaccinated cao hơn). Trong vài tháng vừa qua, chả ai có nhu cầu vay tiền gì, vì doanh nghiệp thì đóng cửa dừng sản xuất, dân bất động sản thì không mua bán được gì, nên ngân hàng còn mỗi cửa cho hội công ty chứng khoán vay và theo tôi được nghe nói thì họ tìm cách lách luật để cho nhóm này vay thật nhiều.

Nếu kinh tế phọt phẹt, lãi suất của các ngân hàng trong nước Việt Nam có lẽ sẽ tăng, nhưng chậm hơn vì kinh tế phọt phẹt thì lấy đâu ra cầu tín dụng, trừ cho hội đánh bạc chứng khoán. Nếu không tăng, Việt Nam sẽ là một ngoại lệ hiếm hoi. Ngoại lệ còn lại là CB Thổ Nhĩ Kì, vừa mới giảm lãi suất, trong một động thái phi thị trường vì Thống đốc Ngân hàng nước này vừa bị đuổi việc vì cái tội không cắt lãi suất. Ông Thống đốc sau lên loe ngoe đi cắt lãi suất ngay.

P.S: Một trong những ngân hàng ở một quốc gia phát triển đầu tiên tăng lãi suất là Norway. Thường thì chả ai để ý đến Nauy, nhưng lần này thì khác. It means something.

Nếu xét trong bối cảnh lãi suất đã liên tục đi xuống trong vài năm trở lại đây, lấy bởi proxy là, ví dụ, lợi suất trái phiếu chính phủ Việt Nam thì lãi suất đang ở mức cực kì thấp. Thành ra nếu nó nhích lên thì cũng từ cái mức rất thấp này thôi. Việt nam có lẽ sẽ phải tăng lãi suất nếu có hiện tượng nhập khẩu lạm phát, mà chưa thấy hiện tượng này. Hy vọng lạm phát sẽ nhanh đến và đi, như hi vọng của Fed (dù hiện tại Fed đã hơi đổi tone.)Cảm ơn bác về phân tích rất chi tiết của bác, cho em hỏi thêm là nếu như lãi suất không giảm hoặc tăng trong thời gian tới theo xu hướng thế giới, thì đồng nghĩa với việc là Nhà nước chấp nhận cho việc sản xuất, kinh doanh, BDS sẽ tạm thời giảm nhiệt về quy mô, trừ anh CK là được bơm tiền (do lách luật kiểu gì đấy) phải không ạ ? Em dân ngoài ngành tài chính, nên kiến thức và tầm nhìn hạn hẹp, nếu có gì sai về cơ bản mong bác chỉ giáo !

Em lại thấy có động thái ngược lại với suy tính của em và bác đây ạ !Nếu xét trong bối cảnh lãi suất đã liên tục đi xuống trong vài năm trở lại đây, lấy bởi proxy là, ví dụ, lợi suất trái phiếu chính phủ Việt Nam thì lãi suất đang ở mức cực kì thấp. Thành ra nếu nó nhích lên thì cũng từ cái mức rất thấp này thôi. Việt nam có lẽ sẽ phải tăng lãi suất nếu có hiện tượng nhập khẩu lạm phát, mà chưa thấy hiện tượng này. Hy vọng lạm phát sẽ nhanh đến và đi, như hi vọng của Fed (dù hiện tại Fed đã hơi đổi tone.)

Attachments

-

309 KB Đọc: 16

em cũng như bác, vừa nhận nợ shinhan từ tháng 6, lãi suất cố định 5 năm 7,8%